资金似有从高往低流的信号!

过去一年多时间,包括权益、大宗商品期货、黄金、加密货币等在内的可投产品几乎都有过一次或多次暴涨,其背后站着的是利用低廉的日元加杠杆。然而,当日元加息且升值时,这些资产爆起仓来也很快。最近几个交易日,全球市场的大跳水即明证。

但市场的有效之处在于,资金总会要寻找低估品种,比如中国资产(仅台股高估)。由于各种原因,过去几年,中国资产遭遇外资持续卖出,估值被打到历史低位。而在全球大跌之时,这类资产反而受到了关注。今天早盘,同属亚太市场的A股、港股的表现就明显强于日韩股市,人民币更是出现了数百点的狂飙。

那么,这种行情是否具备持续性?

资金高低切换?

今天早上,日本股市史诗级暴跌,港股向来受外围影响较大,在港股率先开盘后,恒指低开1.59%,中国海油跌近4%。恒生科技指数跌1.53%,携程集团、舜宇光学科技跌超3%,百度、小米跌超2%。但很快,反弹就来了。9点40左右,港股持续走强,恒生科技指数涨超1%,哔哩哔哩涨超5%,东方甄选、阅文集团涨近5%。恒生指数基本抹平跌幅,九龙仓置业涨近6%。随后,虽有所回落,但明显强于日本和韩国的股市。

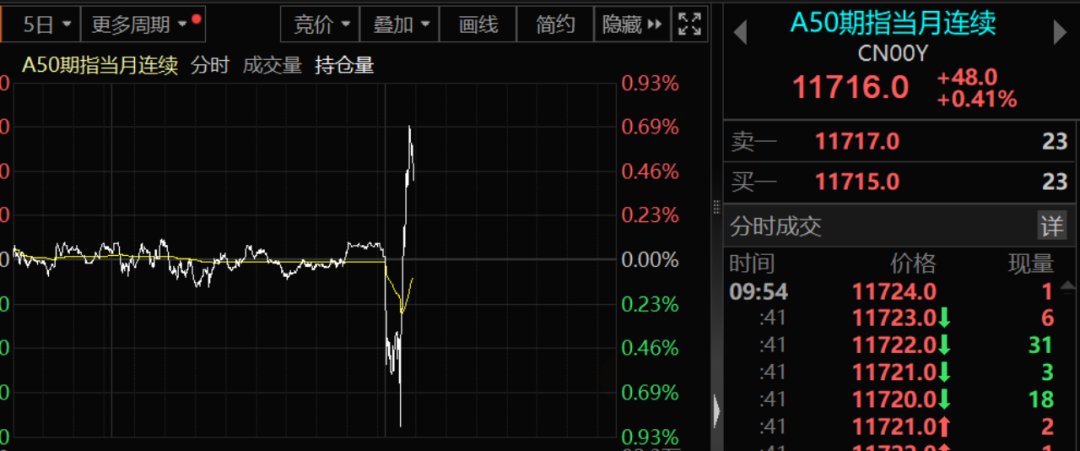

更值得注意的是A50期指的表现,该指数在A股开盘之后,稍做犹豫便直线拉升。

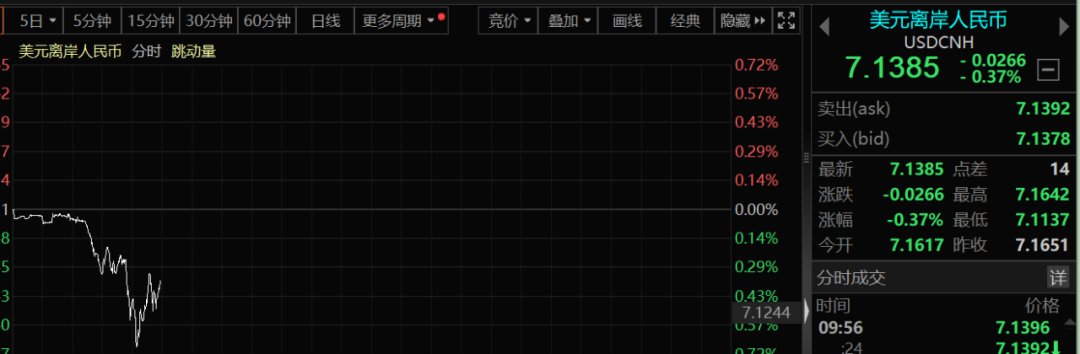

人民币更是涨疯。离岸人民币兑美元一度收复7.12关口,现报7.1170,日内涨约460点。此前,券商中国此前曾分析指出,人民币主要受两方面影响:一是美元贬值预期增强;二是与日元亦有明显联动。今天早盘,美元兑日元一度狂跌超1%,并跌破145。

A股市场也是全线发力,A股三大指数一度全线翻红,创业板指直线飙升近1%,军工、光伏、医药板块领衔反弹。值得注意的是,在“7月财新中国服务业PMI升至52.1,就业重回扩张”这则消息发出之后,A股曾一度急拉。

从估值角度来看,A股和H股相对于外围主要权益市场的确有明显的估值优势。以最新的收盘价来看,恒生指数市盈率不足9倍,上证指数更是不足13倍,市净率亦是处于较低水平。而在过去几年时间,外资在持续撤离A股和港股市场。以目前这个估值水平,可能会存在一定的吸引力。

吸引力有多强?

那么,在外围持续暴跌的背景之下,这种吸引力会有多强?分析人士认为,要分两个方向来看:一是看外围央行(特别是美联储)的动作,能够在多大程度上扭转日元套息反转带来的影响;二是要看国内经济复苏的力度。

从美联储的动向来看,美国国债市场的交易可能意味着,债券交易员纷纷押注美国经济即将迅速恶化,美联储将需要开始大幅放松货币政策,以避免经济衰退。

此前对于通胀上升风险的担忧已基本消失,取而代之的是人们的猜测:除非央行开始将利率从二十多年来的高位下调,否则经济增长将会停滞。近日,这种预期推动了自2023 年3月银行业危机担忧爆发以来债券市场最大的反弹。强劲的走势推动对政策敏感的两年期美国国债收益率上周下跌至3.9%以下。自全球金融危机或互联网泡沫破裂以来,这个数据从未低于美联储基准利率(目前约为5.3%)这么多。

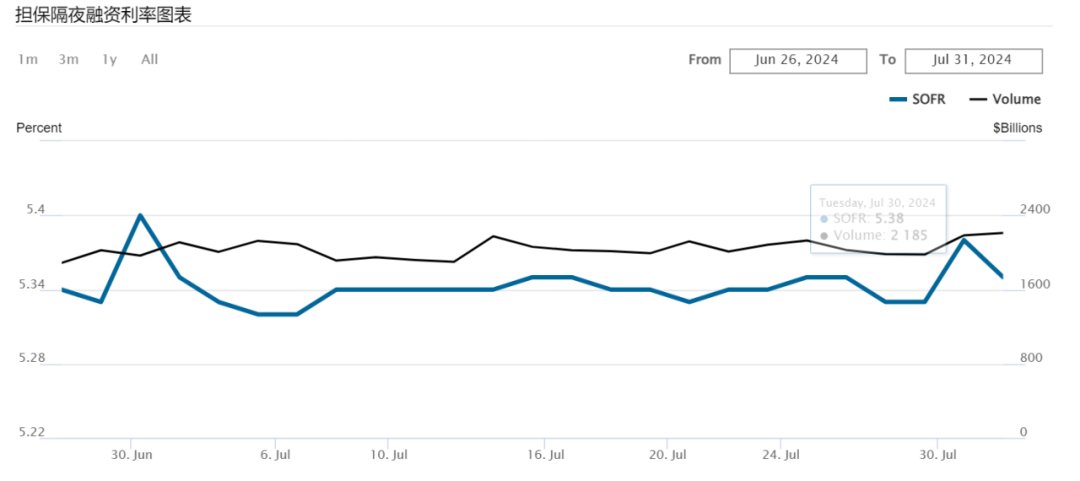

而从另外一个利率来看,由于日元套利反转,一般会影响担保隔夜融资利率 (SOFR) 。因此,7月30日,这个利率有所回升,但随后又出现了明显回落。这可能意味着,有某种力量在对冲日元套利反转带来的负面影响。担保隔夜融资利率是衡量隔夜借入美国国债作为抵押的现金成本的广义指标。

点击输入图片描述(最多30字)

美联储周三再次维持利率不变后,数据引发了人们的担忧,即央行反应太慢——就像经济从疫情中恢复后,通胀长期居高不下时,央行加息一样。华尔街的经济学家们已经开始预期美联储将采取更为激进的宽松步伐,花旗集团和摩根大通的经济学家们预测美联储在9月和11月的会议上将加息半个百分点。 高盛集团经济学家周日将未来一年美国经济衰退的可能性从15%提高到25%,但表示有几个理由不必担心经济衰退。

经济学家表示,美国经济“总体良好”,在没有重大金融失衡的情况下,美联储有很大的降息空间,如果需要的话可以迅速采取行动。

目前的情况是,中东的问题似乎或成为阻碍。目前,中东局势已经非常严重了。若伊朗和以色列爆发全面战争,国际油价可能很难回落。这也意味着,通胀可能会在高位维持更久。

从国内的情况来看,若外围市场持续动荡,出口势必会受到影响,取而代之的增长动能可能会转到消费和投资两个方向,这样就会引发市场对于财政政策和货币政策的更高预期。预期若能实现,人民币和股市的吸引力都有望增强。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com