中国经济网北京5月9日讯 今日,广东欧莱高新材料股份有限公司(股票简称:欧莱新材,股票代码:688530.SH)在上交所科创板上市。该股开盘报26.51元,截至收盘报25.87元,涨幅169.48%,成交额5.55亿元,振幅39.27%,换手率74.61%,总市值41.40亿元。

欧莱新材主营业务为高性能溅射靶材的研发、生产和销售,主要产品包括多种尺寸和各类形态的铜靶、铝靶、钼及钼合金靶和ITO靶等,产品可广泛应用于半导体显示、触控屏、建筑玻璃、装饰镀膜、集成电路封装、新能源电池和太阳能电池等领域,是各类薄膜工业化制备的关键材料。

截至上市公告书签署日,文宏福与方红系夫妻关系,文宏福、方红分别直接持有公司3,240.00万股、1,853.27万股股份,合计持有公司5,093.27万股股份,占公司股份总额的42.43%。同时,文宏福、方红合计持有宏文创鑫100%股权,通过宏文创鑫间接控制宏文创鑫持有的公司24.99%股份对应的表决权;宏文创鑫为欧创汇才、欧创东升的执行事务合伙人,文宏福与方红通过宏文创鑫间接控制欧创汇才、欧创东升持有的公司4.67%、3.11%股份对应的表决权。因此,文宏福与方红合计控制公司75.20%股份对应的表决权,为公司的共同控股股东。文雅为文宏福与方红的女儿,通过欧创汇才间接持有公司0.56%股份。

文宏福担任公司董事长、总经理兼首席技术官;方红担任公司董事兼人事行政总监;文雅担任公司董事、副总经理及董事会秘书,能够共同对公司股东大会决议及董事、监事和高级管理人员的选任产生实质影响。文宏福、方红和文雅三人为公司实际控制人。

欧莱新材于2023年7月18日首发过会,上交所上市审核委员会2023年第64次审议会议现场问询的主要问题:

1.请发行人代表结合报告期内主要研发项目,说明研发费用、研发费用率、变化趋势等方面是否与同行业可比公司存在显著差异,以及研发人员认定和研发费用归集的准确性。请保荐代表人发表明确意见。

2.请发行人代表说明自身核心技术的先进性,并结合溅射靶材行业市场空间、竞争格局、下游平面显示行业周期性波动、2022年毛利率下滑等情况,说明发行人主要业务的拓展可行性。请保荐代表人发表明确意见。

需进一步落实事项:

无。

欧莱新材本次在上交所科创板公开发行股份数为40,011,206股,占公司发行后股份总数的比例为25.00%,全部为公开发行新股,公司股东不进行公开发售股份,发行价格为9.60元/股。欧莱新材的保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为张钰堃、黄志伟。

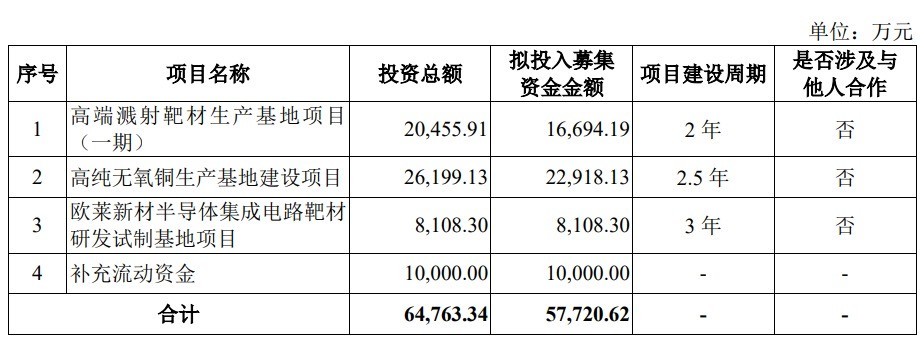

欧莱新材本次发行募集资金总额38,410.76万元,扣除发行费用后的募集资金净额为32,292.11万元。公司最终募集资金净额比原计划少25,428.51万元。欧莱新材2024年5月6日披露的招股书显示,公司拟募集资金57,720.62万元,用于高端溅射靶材生产基地项目(一期)、高纯无氧铜生产基地建设项目、欧莱新材半导体集成电路靶材研发试制基地项、补充流动资金。

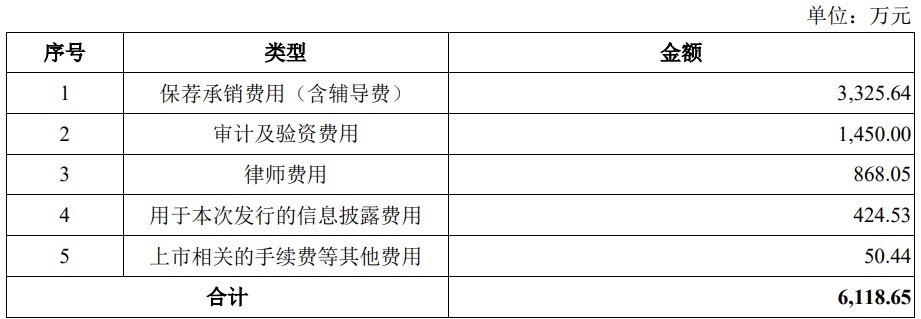

欧莱新材本次发行费用总额为6,118.65万元,其中保荐承销费用(含辅导费)3,325.64万元。

欧莱新材本次发行最终战略配售股数800.2240万股,其中参与跟投的保荐人相关子公司——中国中金财富证券有限公司获配2,000,560股,占本次初始发行数量的5%,获配金额1,920.54万元,限售期限为自本次公开发行的股票在上海证券交易所上市之日起24个月。

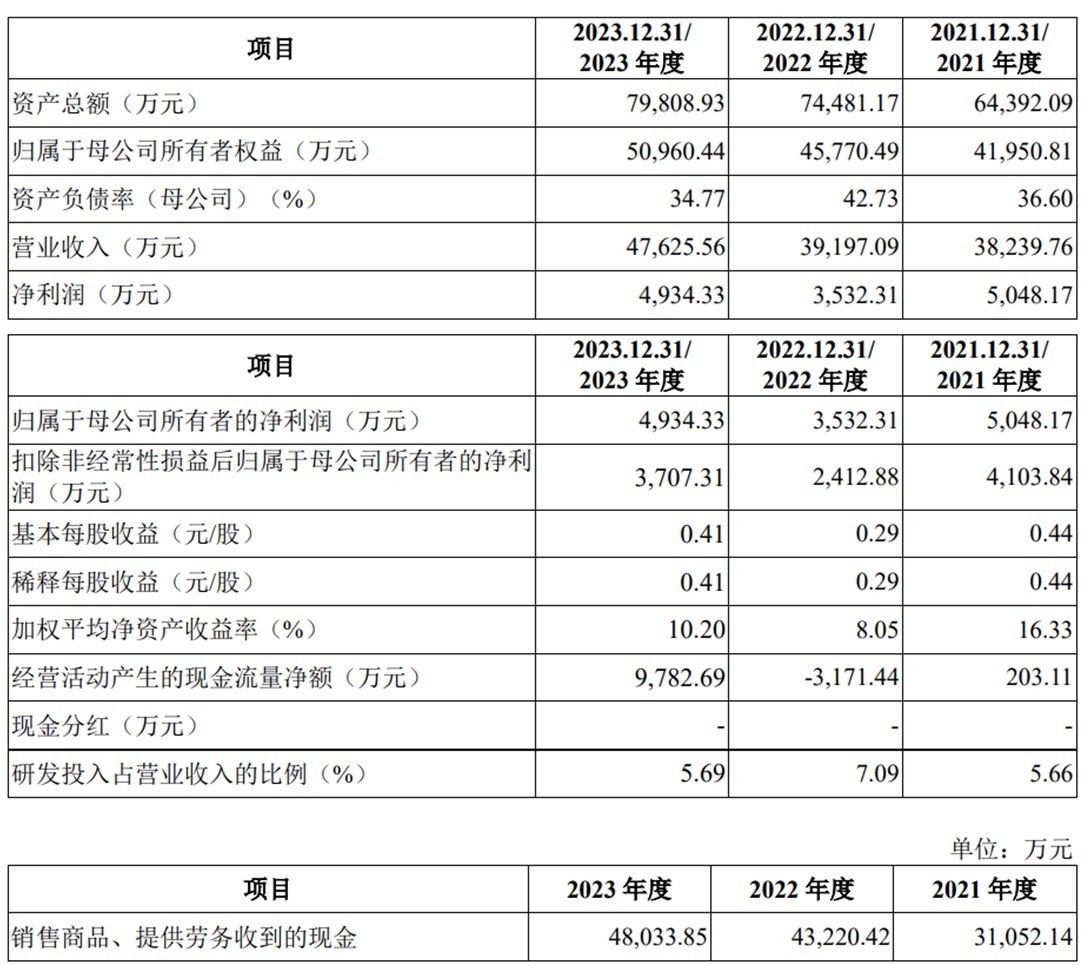

2021年至2023年,欧莱新材的营业收入分别为38,239.76万元、39,197.09万元和47,625.56万元;净利润/归属于母公司所有者的净利润分别为5,048.17万元、3,532.31万元和4,934.33万元;扣除非经常性损益后归属于母公司所有者的净利润分别为4,103.84万元、2,412.88万元和3,707.31万元。

上述同期,公司销售商品、提供劳务收到的现金分别为31,052.14万元、43,220.42万元和48,033.85万元;经营活动产生的现金流量净额分别为203.11万元、-3,171.44万元和9,782.69万元。

经公司初步测算,2024年1-3月,欧莱新材的营业收入为11,141.61万元,同比上升5.38%;归属于母公司所有者的净利润为1,060.13万元,同比上升2.40%;扣除非经常性损益后归属于母公司所有者的净利润为811.05万元,同比下降13.93%。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com