近日,“黄金再次爆发”、“金价”等关键词在网络上引起了广泛关注,连续登上微博热搜。

据Wind行情数据显示,伦敦金现价昨日收盘大幅上涨1.63%,报收于每盎司2372.016美元的历史新高点。然而,这一纪录并未保持多久,今日开盘后不久即被打破,伦敦金现价盘中一度触及每盎司2395.37美元的新纪录。与此同时,COMEX黄金走势紧跟步伐,今日盘中最高冲至2412.8美元/盎司,同样刷新了历史记录。

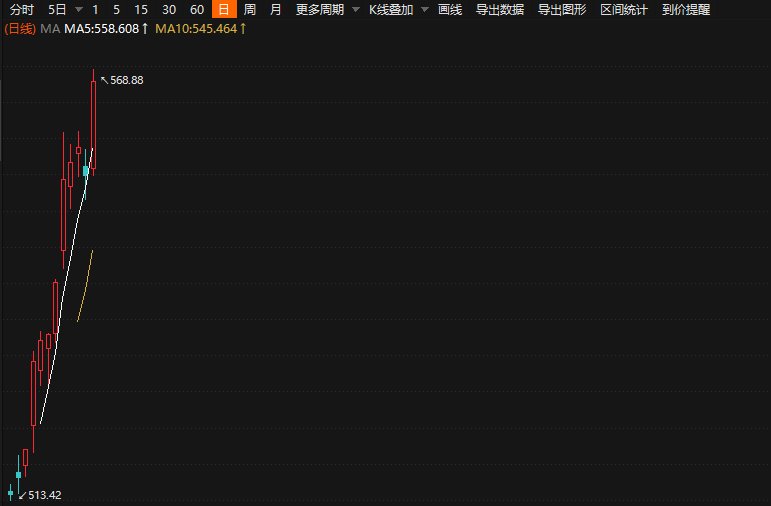

在国内市场,行情数据显示,上海黄金交易所Au99.99合约今日上午创下历史新高,最高报价达到566.9元/克。期货市场上,上海期货交易所黄金期货主力合约价格亦不甘示弱,报价峰值触及568.88元/克。

黄金价格的连续暴涨态势带动了黄金概念股集体走强,其中,莱绅通灵强势实现9连板,曼卡龙则以20CM涨停引领上涨浪潮,宝莫股份、冠福股份、宝鼎科技、宁波中百纷纷涨停,赤峰黄金、盛达资源、迪阿股份等领涨板块前列。此番金价飙升的背景,是国际现货黄金早盘突破2400美元/盎司大关,COMEX黄金成功站稳该整数关口之上。

值得关注的是,上海黄金交易所于今日上午发布公告,宣布依据《上海黄金交易所风险控制管理办法》相关规定,对部分合约保证金比例、涨跌停板以及履约担保型询价合约保证金进行调整。自2024年4月15日(星期一)收盘清算时起,Au(T+D)、mAu(T+D)、Au(T+N1)、Au(T+N2)、NYAuTN06、NYAuTN12等合约的保证金比例将由8%上调至9%,同时,自下一个交易日起,上述合约的涨跌幅度限制也将由7%调整为8%;而对于CAu99.99合约,保证金标准将从每手45000元调整为每手51000元。

市场分析人士认为,美国PPI数据略低于预期,可能提振了美联储年内降息的预期,成为贵金属价格上涨的主要因素。机构研报分析指出,黄金价格上涨的主要驱动力包括美联储降息预期带来的实际利率下行、全球央行的旺盛需求,以及国际地缘政治局势的紧张和投资渠道的有限。

花旗银行预测,在未来12至18个月内,金价有可能飙升至每盎司3000美元,特别是如果新兴市场央行加速去美元化,全球央行加速购买黄金,黄金购买量可能翻倍。按照这一预测,未来黄金价格可能超过750元/克(人民币),为投资者带来新的投资机会。

全球囤金热

国家外汇管理局公布的最新数据显示,今年3月末,我国外汇储备规模上升,黄金储备实现“17连增”。

关于黄金储备潮,世界黄金协会表示,以印度为首的中央银行在2月连续第九个月增加黄金储备。2月份央行的净购买量为19吨,其中,印度央行和哈萨克斯坦央行各增持6吨。

国际金价持续高企,美国亦有不少消费者、尤其是年轻人倾向买入黄金。据富国银行股票分析师Edward Kelly预测,Costco自去年夏季开始推出的黄金条销售可能成为其“摇钱树”,每月销售营收或达到1亿-2亿美元。

盖洛普的一项民意调查显示,在2023年,消费者十年来首次将黄金评为比股票、基金更好的投资。黄金买家,尤其是年轻买家表示,这是对冲灾难的手段。

道富银行研究亦显示,与老一辈相比,美国千禧世代对于黄金的好处及买卖便利性,均抱持更乐观态度,平均将其投资组合的17%分配给黄金(包括黄金ETF),而X世代(1965-1980年出生)和婴儿潮一代(1946-1964年出生)则将10%的投资组合投资于黄金。

一些千禧一代投资者表示,他们不信任金融体系,尤其是在去年一系列银行倒闭之后。为了寻找安全的保值手段,一些人转向黄金,甚至在连锁超市Costco买金。

大涨背后底层逻辑

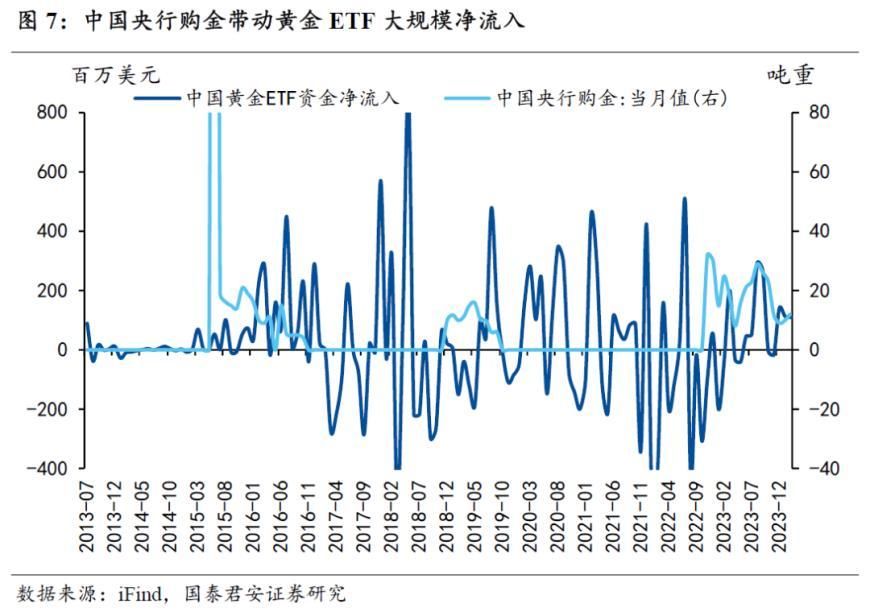

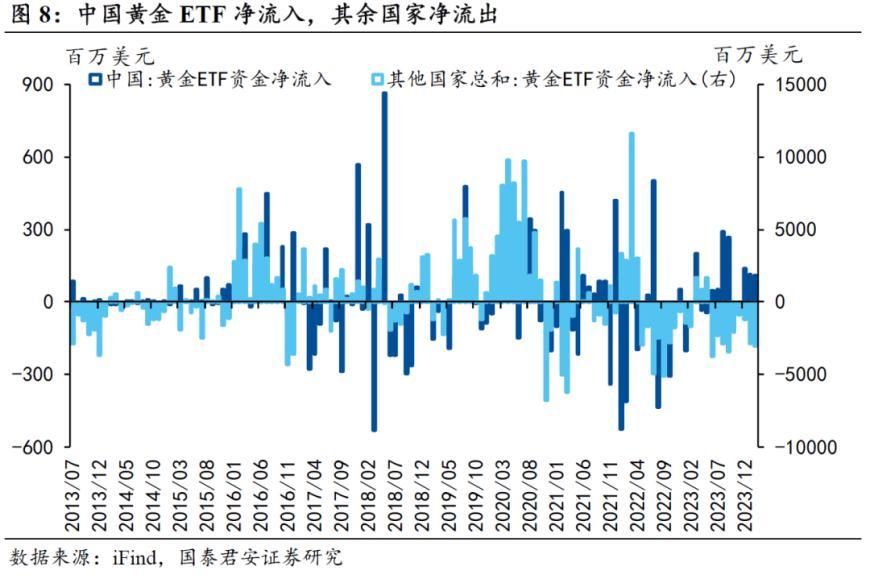

华泰固收认为,全球央行持续增加黄金储备,且在2022年下半年以来购买速度显著加快,是近两年黄金需求最大的变量。央行购金行为不仅反映了对于黄金避险属性的认可,更显示了在美联储资产负债表持续扩张情况下,对于传统货币体系稳定性的担忧。

面对全球经济不确定性和货币贬值风险的增加,黄金作为一种去中心化、抗通胀、抗风险的资产,愈发受到央行的青睐。全球央行持续增加黄金储备的举措,成为推动黄金价格上涨的重要因素。

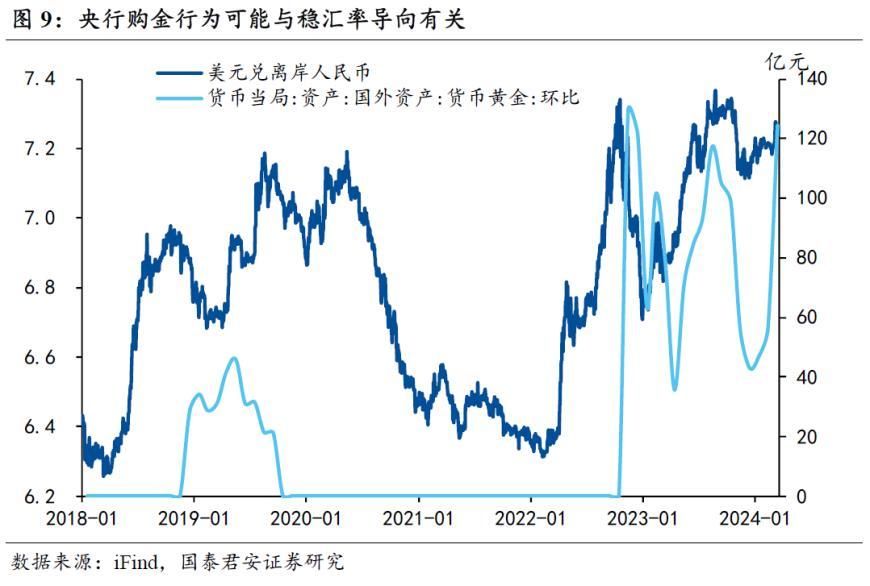

国泰君安宏观研报指出,央行购金行为主要受稳汇率导向驱动,稳汇率仍是货币政策的重要考量,央行购金可能是为下一步操作腾出空间、创造窗口。黄金ETF大幅净流入的背后是居民储蓄释放下的资产配置行为,行情的持续增强了赚钱效应,使得黄金的收益特征在近期类似高股息。

还能不能买?

财经评论员郭施亮发文称,长期来看,投资黄金套不住人。但投资黄金需要考虑时间成本,同时也需要考虑黄金本身不生息的因素。

从历史走势分析,在过去50多年的时间里,黄金走过了三轮牛市行情。

其中,1971年至1980年走过一轮牛市,随后出现了20年的调整周期。2001年至2011年走过第二轮牛市,随后出现了4年多的调整周期。从2015年底开始,黄金又走出了第三轮牛市,目前走了近9年的上涨周期。

黄金价格本身还是具有很强的周期属性,牛市上涨阶段,有10年左右的价格运行规律,熊市下跌阶段,周期性规律不明显,一旦步入熊市,投资者起码需要承受4年以上的调整周期。结合黄金不生息的特征,意味着投资者在高位追涨,无法通过利息收入或股息收入回收资金,更谈不上回本,只能够耐心等待下一轮上涨周期的到来,这个时间成本估计多数投资者熬不住。

思睿集团首席经济学家洪灏4月9日在一场对谈中表示,黄金上行趋势尚未结束。尽管市场对美元疲软的看法由来已久,但作为储备货币,美元在全球央行体系中的地位稳固。美元与黄金之间的关系既涉及利率,又关乎信用。在黄金价格强势上涨的背景下,实际上反映了美元相对于黄金的贬值。由于黄金产量增速远低于纸币增发速度,黄金、白银、铜等贵金属价格上涨趋势明显。洪灝建议投资者把握逢低买入黄金的机会。

华泰固收称,建议战略配置黄金的观点维持不变。推升本轮金价上涨的核心逻辑没有逆转,新的地缘环境以及美国债务扩张背景下,央行持续增持黄金。而地缘冲突和美联储降息有望产生助攻效应。但累计了较大涨幅后,地缘冲突缓解、美国迟迟不降息可能带来阶段性扰动。

国君宏观认为,黄金后续走势很大程度上取决于我国货币政策的取向。短期来看,国内市场利率与政策利率脱锚持续,货币政策更加注重结构性调控,政策利率下行必要性降低,央行购金需求或有所放缓;长期来看,若内部调控必要性先于外部货币政策转向,为了增强货币政策的操作自主性,央行或有进一步购金需求,并可能催生新的黄金行情。

本文源自金融界

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com