出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

日前,城商行“一哥”北京银行发布2023年年度业绩报告。

年报显示,截至2023年末北京银行资产总额3.75万亿元,规模持续保持城商行首位。在中国的银行系统中,北京银行属于城商行。但其资产规模超过多家股份行,在城商行中更是稳坐“一哥”位置多年。

在营收净利方面,2023年北京银行险守“双增”。年报显示,该行实现归母净利润256.24亿元,同比增长3.49%。营收表现略逊于净利,2023年实现营业收入667.11亿元,同比增长0.66%。

此外,引人关注的是其不良贷款“一升一降”,重组贷款规模大幅攀升——2023年该行重组贷款余额较2022年增长41.02亿元。

「界面新闻·子弹财经」了解到,近年来北京银行以零售转型开启“第二增长曲线”。年报显示,2023年实现零售营收243.90亿元,同比增长10.21%;零售AUM达10365.26亿元,较年初增长6.32%。

然而,该行零售业务的不良率小幅上行,且从零售业务的贡献来看还有进一步挖掘的空间。

1、非息收入保住“双增”,中间收入下降近50%

2023年,北京银行资产规模持续保持两位数增长。

截至2023年末,北京银行资产总额达到3.75万亿元,较年初增长10.65%;负债总额3.42万亿元,较年初增长11.15%;吸收存款本金2.07万亿元,较年初增长8.18%;发放贷款及垫款本金总额2.02万亿元,较年初增长12.14%。

营业收入方面,2023年,北京银行实现营业收入667.11亿元,同比增长0.66%。

(图 / 北京银行2023年年报)

具体看营业收入构成,利息净收入为该行的营收支柱,在营收中占比75.47%。2023年,北京银行利息净收入出现了下滑为503.50亿元,同比下降2.15%。

在2023年银行的净息差普遍不如人意的背景下,北京银行也未能走出净息差收窄的冲击。“净息差”即银行利息净收入和银行全部生息资产的比值,一家银行的净息差越高也意味着其盈利能力越强。

2023年,北京银行净息差1.54%,较2022年末下降0.22个百分点;净利差1.53%,较2022年末下降0.18个百分点。北京银行在年报中解释称,受贷款市场报价利率下调和市场利率整体走低影响,北京银行生息资产收益率同比下降。

非利息净收入成为推动北京银行营业收入增长的主要来源。

年报显示,2023年北京银行非利息净收入为163.61亿元,同比增长10.41%,在营业收入中占比24.53%,同比上升2.17个百分点。

(图 / 北京银行2023年年报)

非利息净收入中,其他净收入为126.09亿元,同比大幅增长62.65%。但手续费及佣金净收入(也称:中间收入)一项为37.52亿元,同比大降46.90%。

针对中间收入大幅下降问题,北京银行高管在业务发布会上表示,降幅较大原因主要是根据监管要求集中清算了预期收益理财型产品,导致年度的产品手续费下降了约22亿元。受去年资本市场的动荡,财富类的中间收入增长很有限;同时受保险费率下调政策影响,代销收入有所下降;另外也要贯彻减费让利的要求。

相较营业收入,北京银行净利润表现较好。2023年,北京银行实现归母净利润256.24亿元,同比增长3.49%。

具体来看,北京银行净利润增长,主要来自于其投资收益增长以及信用减值损失的降低。年报显示,2023年其投资收益113.65亿元,较2022年的84.56亿元增加29.09亿元,主要为金融资产及衍生金融工具投资收益增加;信用减值损失为184.43亿元,较2022年的208.47亿元减少24.04亿元。

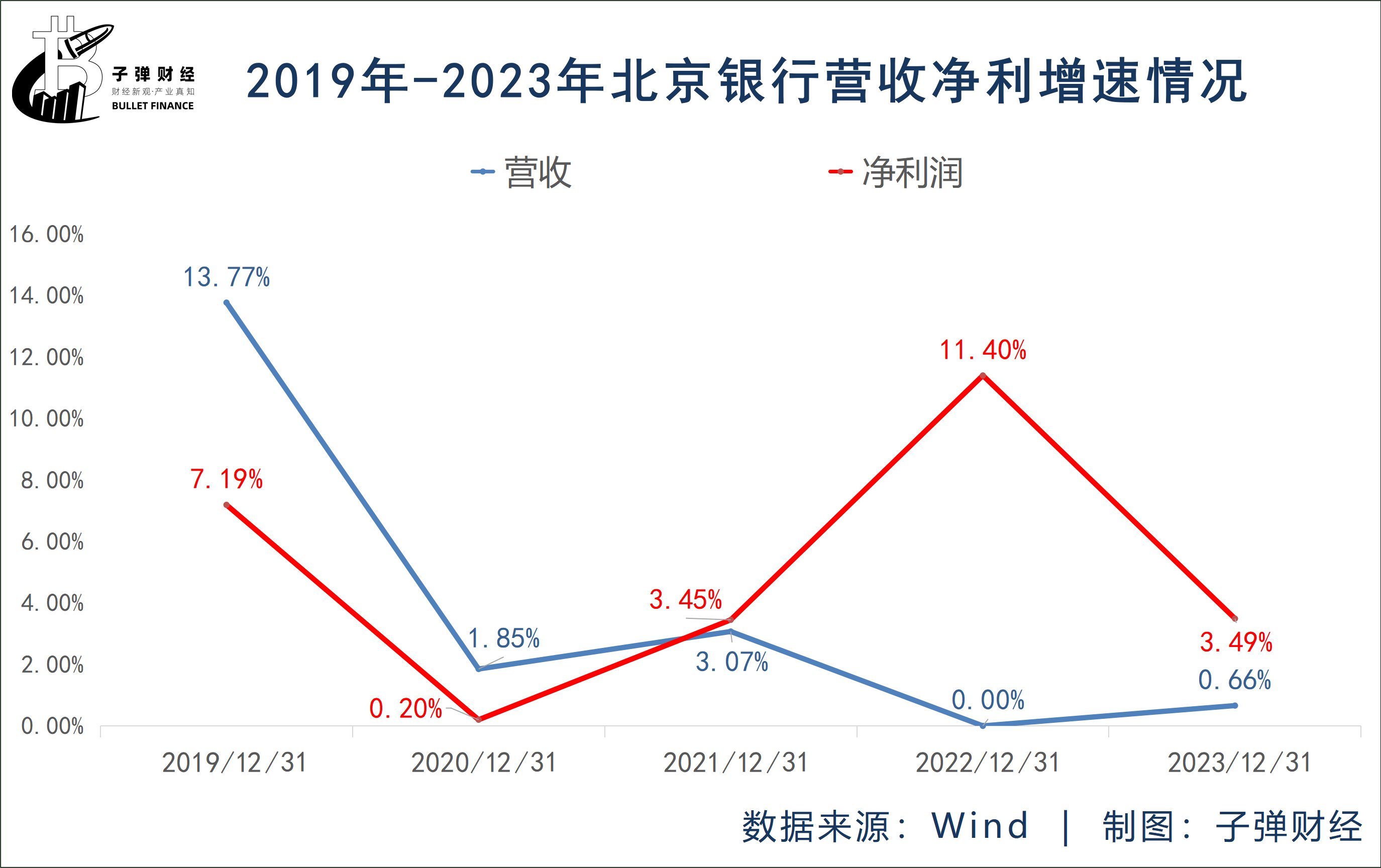

「界面新闻·子弹财经」翻查其历年年报发现,近五来北京银行的营收增长较为缓慢。

数据显示,2019年至2021年,北京银行的营收增速分别为13.77%、1.85%、3.07%,2022年营收增速下滑至0%,2023年这一数据为0.66%略有上涨。

净利润增速表现相对较好,但起伏较大。2019年至2023年期间,其仅在2022年实现两位增长为11.40%,但2023年又下滑至3.49%,几乎与2021年的3.45%增速持平。

2、不良“一升一降”,重组贷款规模攀升

资产质量方面,2023年北京银行不良率继续改善,不良贷款余额上涨。

年报显示,不良贷款率1.32%,较2022年末下降0.11个百分点。拨备覆盖率216.78%,较年初提升6.74个百分点。

资本充足率较上年末有所下降。2023年,北京银行资本充足率13.37%,较上年末下降0.67个百分点;一级资本充足率12.18%,较上年末下降0.42个百分点;核心一级资本充足率9.21%,较上年末下降0.33个百分点。

截至2023年末,北京银行贷款本金总额20155.52亿元,较年初增长12.14%。

不良贷款余额265.71亿元,较上年末增长8.59亿元。值得关注的是,北京银行不良贷款余额已连续三年上涨。2021、2022年不良贷款余额分别为241.21亿元、257.12亿元。

根据贷款五级分类,银行按风险程度将贷款划分为:正常、关注、次级、可疑、损失,后三种为不良贷款。

2023年,北京银行次级类、损失类贷款余额均上升;可疑类贷款同比下降11.42亿元;但关注类贷款增长68.77亿元,占总贷款的1.78%,较去年增长0.17%。

(图 / 北京银行2023年年报)

除此之外,北京银行重组贷款规模持续攀升。

年报显示,2023年北京银行重组贷款余额上涨41.02亿元,高达151.70亿元,占到总贷款的0.77%。而这一数据在2022年为110.68亿元,占到总贷款的0.63%。

(图 / 北京银行2023年年报)

同为城商行“优等生”的宁波银行近期发布的2023年度业绩报告显示,宁波银行重组贷款余额仅为11.97亿元,占到总贷款的0.10%。无论是重组贷款的规模或占比,都远低于北京银行。

依照《商业银行金融资产风险分类办法》,重组贷款是指因债务人发生财务困难,为促使债务人偿还债务,对债务合同作出有利于债务人调整的贷款,或对债务人现有债务提供再融资,包括借新还旧、新增债务融资等。

故而,重组贷款尽管暂时不会被认定为逾期,但如若重组贷款规模增长较快,不良率则存在潜在隐患。

针对资产质量北京银行在年报中称,2023年该行坚持以数字化转型为引领,全面抓好风险管控能力建设,聚焦把好“准入关”、守好“闸口关”、建好“出口关”,强化源头管控、严控不良新增,统筹不良管理、加快不良处置。

3、零售不良率小幅上行,贡献占比待提升

当下,由于经营风险分散、资产质量高、潜在客户规模大等特点,零售业务成为银行盈利增长“新引擎”。

近年来,北京银行将零售业务作为战略业务重点发展,以零售转型开启“第二增长曲线”,深化零售转型全面提速。

年报显示,2023年北京银行零售信贷余额达6989.01亿元,较年初增长626.19亿元,增幅9.84%。实现零售营收243.90亿元,同比增长10.21%;零售AUM达10365.26亿元,较年初增长6.32%;零售利息净收入同比增长14.1%,全行占比达到46.94%,同比提升6.82个百分点。

个人贷款方面,该行个人住房贷款减少,个人消费贷大涨。

截至2023年末,个人住房贷款为3259.15亿元,较上年末减少131.6亿元,降幅为3.88%;个人经营贷款1617.73亿元,较上年末增加51.19亿元,增幅为3.27%;个人消费贷款2012.49亿元,较上年末大增669.48亿元,增幅为49.85%;信用卡贷款136.44亿元,同比增长38.62%。

(图 / 北京银行2023年年报)

值得关注的是,从贡献来看,北京银行零售业务还有进一步挖掘的空间。

年报显示,零售银行业务贡献占比达到37.73%,较年初提升3.64个百分点。截至2023年末,北京银行公司贷款占比高达65.14%,个人贷款仅为34.86%。

在业绩发布会上,该行零售业务负责人表示,2024年目标是零售营收贡献占比要突破40%,力争达到45%。

此外,「界面新闻·子弹财经」关注到,北京银行零售业务整体的不良率小幅上行。

年报显示,该行全行零售不良率1.15%。2023年北京银行持续优化调整零售信贷结构,大力发展消费、经营类贷款及线上化、信用类贷款,伴随贷款收益率上行、整体不良率小幅上行。

该行零售业务负责人表示,2023年北京银行个贷不良率为0.67%。其中,房贷的不良率为0.43%,较年初提升了0.11个百分点,主要原因是去年房贷利率持续下调,导致存量房利率与新增房贷利率出现了严重倒挂,大量存量房客户提前还款,从而导致房贷不良率出现微幅的上升。

为适应零售业务高速发展的需求,北京银行对零售条线组织架构进行改革升级。

根据年报披露,北京银行形成一整套权责利匹配的“1+4”新组织架构:1个统筹部门即零售银行部,统筹条线战略、资源、拓客;4个利润中心即财富平台部、私人银行部、个人信贷部、信用卡中心作为贡献收入和利润的主力。

在零售条线组织结构大调整后,北京银行能否持续优化信贷结构,推动该行零售转型实现换挡提速,「界面新闻·子弹财经」将持续关注。

*文中题图来自:摄图网,基于VRF协议。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com