随着A股市场上半年的跌宕起伏,基金业绩榜单终于尘埃落定,业绩分化显著,真可谓几家欢乐几家忧。在众多基金中,王鹏执掌的宏利景气领航两年持有基金,凭借30.19%收益率脱颖而出,荣登主动权益类基金上半年业绩榜首,然而,与此形成鲜明对比的是,金元顺安产业臻选基金却不幸陷入低谷,以38.73%的净值跌幅垫底,成为同期表现最为差的基金,令人唏嘘不已。

表1 2024年上半年基金业绩部分榜单排名

数据来源:同花顺iFinD。截至2024年7月1日。

回溯金元顺安产业臻选基金的发展历程,该基金自2023年11月16日起开始募集,原定募集截止日期为2024年1月5日,由公司总经理助理兼投资总监闵杭担任基金经理。然而,在发行一个月后,金元顺安基金决定将该产品募集截止日提前至2023年12月15日。

最终,该基金于2023年12月19日正式成立,有效认购总户数为2924户,募集规模2.94亿元。然而,就在成立后的短短三天,金元顺安基金再度发布公告,2023年跻身百亿基金经理之列的周博洋加入了管理团队。在公司投资总监及百亿基金经理的加持下,无疑为金元顺安产业臻选基金增添了极高的市场关注度和期待值。

然而,尽管在双重明星管理团队的保驾护航下,金元顺安产业臻选基金在2024年上半年的表现却远未达到市场预期,遭遇了显著的净值下滑,给投资者带来了不小的损失。

复盘金元顺安产业臻选基金的投资策略不难发现,该基金依然延续重仓微小盘个股、高度分散的投资布局,该策略体现在单只个股的持仓占比极低,即便是第一大重仓股,其占基金净值的比重也仅为1.11%,前十大重仓股合计占基金净值比重仅为10.73%。

此外,该基金在行业配置上广泛覆盖多个行业,跨越纺织服饰、食品饮料、基础化工、机械设备、交通运输等多个领域,以实现风险的多元化分散。

提到“微盘股”策略绕不开金元顺安元启灵活配置混合基金,该基金在缪玮彬的管理下,近五年来,即便面对2021-2023三年的熊市挑战,依然实现了248.52%的回报率,同时其回撤幅度被有效控制在20%以内。“低回撤、高成长”的背后原因:一是极度分散的持仓配置,二是大量持有小盘股、微盘股,三是基金规模相对稳定。

自从金元顺安元启灵活配置混合基金从限制申购到全面暂停申购,再到成为市场“橱窗基金”后,基民们纷纷探寻能够承继其辉煌、采用类似投资策略,创造“五年三倍”神话的基金替代产品,金元顺安基金同样亟需推出一款能够复制或超越过往成功策略的新基金。

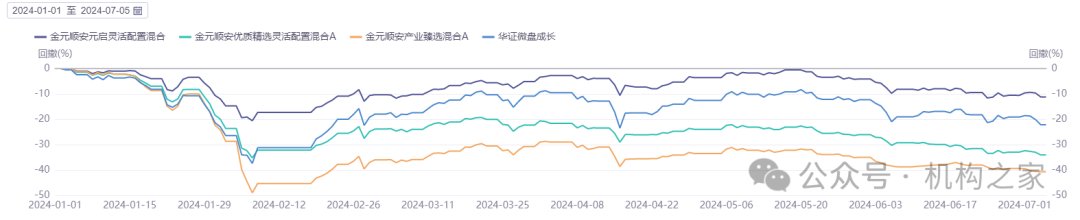

金元顺安基金近年来似乎一直在积极探索并尝试复制其在金元顺安元启灵活配置混合基金的成功路径。如图1所示,金元顺安优质精选灵活配置混合基金在初期也曾因重仓微小盘个股而备受关注,其与金元顺安元启灵活配置混合基金的相关系数高达94%,一度让市场看到了复制成功的希望,然而,尽管初期表现抢眼,但最终该基金也未能超越金元顺安元启灵活配置混合基金的表现。此次金元顺安产业臻选基金的推出,无疑是金元顺安基金在这一策略方向上的又一次重要尝试。

图1 金元顺安元启、金元顺安优质精选、金元顺安产业臻选三只基金与华证微盘成长指数回撤分析

被市场寄予厚望的金元顺安产业臻选基金在短短一周迅速完成了建仓,并于2023年12月26日起开放日常申购、赎回等业务,遗憾的是,仅仅半年时间,这只基金便因未能准确把握市场节奏而遭受重创,净值迅速下跌,沦为市场“六毛基”。

形式调研致产品频繁踩雷,内控体系问题凸显

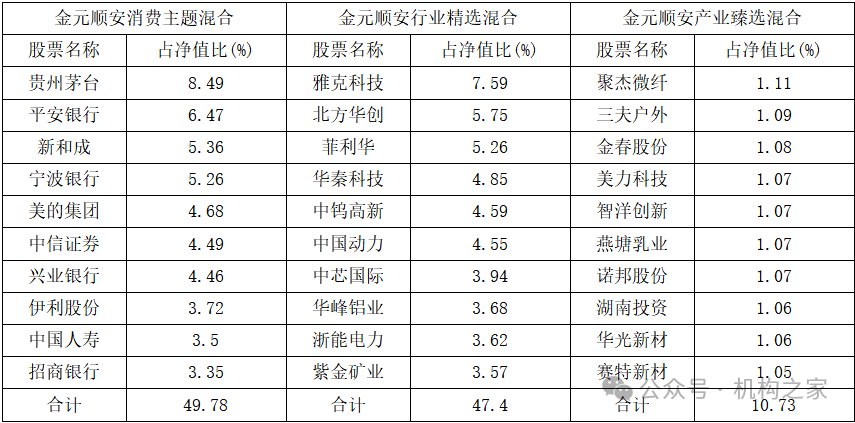

值得注意的是,此次担任金元顺安产业臻选基金管理重任之一的基金经理闵杭,同时也是公司权益投资的核心人物,目前管理金元顺安消费主题、金元顺安行业精选两只基金,对2024年一季度前十大重仓持股进行分析,这两只基金主要倾向于投资大盘股,且重仓股的集中度远高于金元顺安产业臻选混合基金。无论持股风格还是行业配置上,金元顺安产业臻选混合基金与闵杭管理的金元顺安消费主题混合、金元顺安行业精选混合基金之间都呈现出显著差异。

表2 金元顺安消费主题混合、金元顺安行业精选混合与金元顺安产业臻选混合基金前十大重仓股对比

数据来源:同花顺iFinD。

另一位共同管理金元顺安产业臻选基金的基金经理周博洋,其过往经历聚焦于混合债券型,其中以中长期纯债型为主,管理金元顺安丰祥、金元顺安丰利、金元顺安沣楹、金元顺安沣泉基金,今年以来收益率分别为1.23%、-1.15%、-5.60%、-6.37%,这样的管理业绩,无疑引发了市场对周博洋投资管理能力及策略执行效果的担忧。

更为有趣的是,金元顺安基金似乎看到了周博洋在投资领域的“独特”潜力,2022年开始让其独自管理偏股型基金——金元顺安优质精选基金。而此次,更是在金元顺安产业臻选基金成立仅三天之后,迅速将周博洋纳入为共同基金经理,只是,周博洋在过往产品上的管理经验着实不能令人信服。

如果基金经理能力不济,或许可以寄希望于投研团队的支持。然而,金元顺安基金的研究工作模式似乎更倾向于估值工作小组的估值分析,而非深入的实地调研。据Choice数据统计,金元顺安基金在市场调研方面的投入相对有限,例如今年6月份的公司调研活动仅进行了3天,且多数采用线上电话会议的形式进行,这种精简的调研模式不禁让人质疑是否能够有效捕捉市场动态。

图2 金元顺安基金估值工作小组职责分工。资料来源:基金年报。

深入剖析金元顺安产业臻选基金的前十大重仓持股不难发现,公司在投资决策与市场调研之间似乎存在某种脱节,形式调研的公司并没未出现在前十大重仓股中,同时,前十大重仓股公司也没有进行过调研活动,当真应验了那句“我调研与否,与你持仓无关”,让人不得不怀疑金元顺安基金的调研工作对基金投资决策的实际作用。

毫无意外,金元顺安产业臻选基金这一刚成立产品在2024年一季度报告中就暴露出其投资组合中的风险隐患,其前十大重仓股中有两家公司——华光新材与金春股份,出现了被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

华光新材因公司业绩快报相关信息披露不准确、更正不及时,2023年7月14日被浙江证监局出具警示函,并记入证券期货市场诚信档案;而金春股份,因业绩预告不准确、未及时赎回3.1亿元闲置募集资金购买的理财产品行为,同年12月被安徽证监局同样处以警示函及监管谈话,相关记录亦被纳入证券期货市场诚信档案。

尽管这一系列负面事件接连发生,金元顺安基金在其一季度报告中却显得相对乐观,表示对基金整体业绩的影响可控,决定维持对这些股票的持有策略。然而,刚成立不久的基金产品竟不幸“踩雷”两只个股,这无疑是对基金经理市场判断力的一次严峻考验,在此背景下,金元顺安基金“影响可控”的论调,更让人质疑公司内部决策流程是否存在潜在的缺陷或不足。

业绩承压、人才断档,权益投资无人擎旗

金元顺安基金,作为历经18年市场沉浮的一家老牌公募,其发展历程虽长,但当前的市场表现却令人不禁唏嘘。截至2024年一季度末,该公司的公募管理规模仅为294.66亿元,这一数字在竞争激烈的公募基金行业中显得相对渺小,尤其是在市场不断扩容、新玩家层出不穷的背景下,更显规模增长乏力。

更为引人关注的是,金元顺安基金在权益产品领域的表现更是惨淡,其权益产品规模仅为34.5亿元,除了金元顺安元启灵活配置混合基金这一“独苗”在近年来实现了正收益外,公司旗下的其他权益基金在过去三年中竟无一能够逃脱亏损的厄运。

表3 金元顺安旗下权益类基金业绩

数据来源:同花顺iFinD。截至2024年7月5日。

鉴于投资策略容量与收益平衡等方面考量,金元顺安元启灵活配置混合基金已暂时停止申购申请,仅保留赎回功能,在此情境下,若其他同类基金产品的业绩表现亦不尽如人意,谁来扛起权益投资的大旗?

另据Wind数据显示,金元顺安基金目前拥有12位基金经理,平均从业年限3.9年,明显低于行业平均水平4.53年。值得一提的是,公司近半数的基金经理任职时间不足2年,而在2-5年经验区间内没有基金经理填补,公司人才年龄结构断层问题,无疑对公司整体的投资决策能力和业绩稳定性构成不容忽视的挑战。

本文源自机构之家

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com