新基金发行市场再迎重磅新品。

6月11日,来自南方、广发、景顺长城的首批三只中证国新港股通央企红利ETF集体启动发售,助力投资者把握港股红利机会。

国新港股通央企红利指数聚焦能源、通信板块,与当前市场主流红利指数高配金融板块形成差异化。当前该指数从估值来看具备较高的安全边际,聚焦央企优质龙头的相关ETF也迎来配置机会。

首批国新港股通央企红利ETF集中发售

距离获批不到半个月时间,全市场首批三只中证国新港股通央企红利ETF于今日集体开启首发认购。

公告显示,三只ETF基金的计划募集期限均为6月11日至2024年6月21日,认购天数为11天。其中广发中证国新港股通央企红利ETF设置了20亿元的募集规模上限,南方和景顺长城旗下产品则未设置规模限额。三只基金在费率方面也保持一致,管理费率为0.5%/年,托管费率:0.1%/年。

从基金经理来看,三家管理人均派出指数投资领域的精兵强将保驾护航。其中,南方中证国新港股通央企红利ETF拟采用双基金经理管理模式,由南方基金指数投资部总经理罗文杰和基金经理潘水洋共同管理。

景顺中证国新港股通央企红利ETF同样由两位舵手联袂管理,拟任基金经理为公司ETF与创新投资部张晓南和郑天行。

广发中证国新港股通央企红利ETF拟任基金经理为霍华明,也是资深指数投资专家。

指数聚焦能源、通信板块

囊括央企优质龙头

作为三家指数“大户”旗下新发产品跟踪的指数,中证国新港股通央企红利指数优势和特色都很鲜明。

据了解,国新港股通央企红利指数从港股通范围内选取国务院国资委央企名录中分红水平稳定且股息率较高的上市公司证券作为指数样本,以反映港股通范围内股息率较高的央企上市公司证券的整体表现。

从编制规则看,指数采用了股息率调整后的加权编制规则,股息率再平衡减少市场情绪对投资决策的影响,投资组合更为均衡稳健。

从行业分布来看,该指数聚焦能源、通信板块,体现鲜明的国民经济“压舱石”特征,与当前市场主流红利指数高配金融板块形成差异化。

成份股方面,包括中国海洋石油、中国石油股份、中国移动等总市值接近或超过万亿的央企龙头企业。

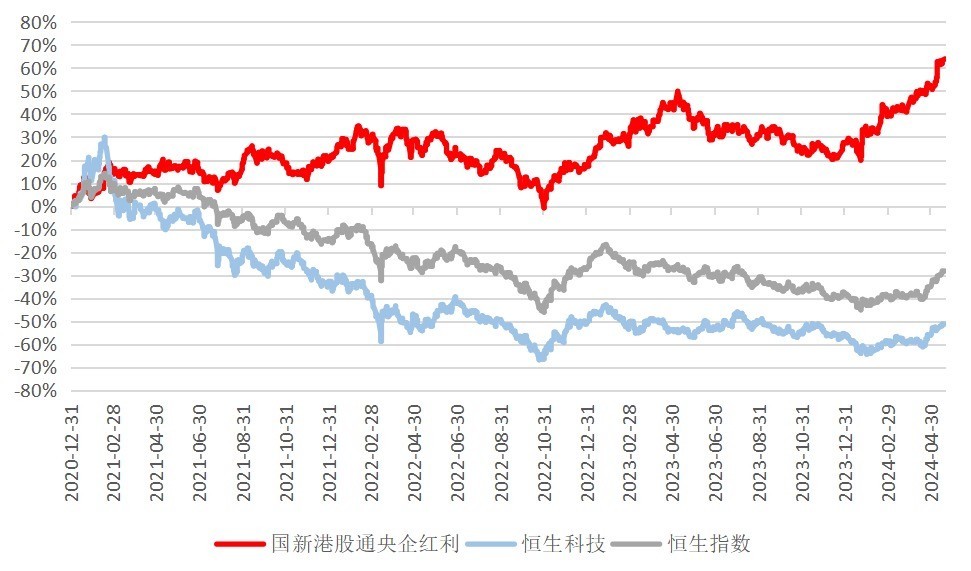

历史表现而言,2021年以来指数累计收益率达64%,远超同期恒生科技指数收益(-51%)和恒生指数收益(-28%),成为近几年港股市场中为数不多的一抹红色。

特别是今年以来收益达28.51%,最近3年年化收益近11%,远超市场同类指数,叠加税后股息率的净收益率指数表现更加优秀。

对此南方基金总结称,国新港股通央企红利指数编制方案以“央企”为体,传统能源板块和通信板块为两翼,改变了港股通红利类指数收益长期偏低的趋势,叠加税后股息率的净收益率指数表现更加优秀。

此外,南方基金表示,国新港股通央企红利指数2023年度税后股息率7.52%,与当前红利类ETF产品跟踪指数相比,国新港股通央企红利税后股息率排名靠前,同时指数分红总额呈现稳步增长趋势。“具体而言,前十大成份股的A股相比H股总体处于溢价,港股折价优势凸显。前十大成份股港股上市税前股息率大幅高于对应的A股税前股息率。”

港股高股息资产值得关注

在当前,业内普遍看好“央国企”红利股的投资价值,而这也是指数领域的头部公募积极布局该类产品的重要原因。

谈及为何当前要投资国新港股通央企红利指数,南方基金称,港股市场近期呈现出回暖的迹象,估值处于低位性价比较强。相关政策的出台加速了央国企价值重塑的进程,高分红特征则在维持股价稳定、减少波动等方面发挥着重要作用。而从指数估值来看,港股整体估值已处于全球股市中相对低位,港股通央企红利指数更是处于极低水平,具备较高安全边际。

此外,2024年以来南向资金通过港股通净流入资金超过2000亿,资金流入前三的行业分别为金融、能源、电讯,上述行业中,央国企比例含量高。随着南向资金不断跨越香江涌入高分红国企,叠加两会期间香港证监会主席提出建议优化港股通股息红利税务安排,在资金面推动下,港股上市央国企相对其A股的折价有望收窄,为指数整体收益提供有力支撑。

广发中证国新港股通央企红利ETF拟任基金经理霍华明也表示坚定看好港股央企红利板块。据他分析,国内经济预期有所修正,基本面持续向好。4月政治局会议传递出需求端加码的信号,4月制造业PMI站稳荣枯线以上以及5月国内房地产政策进入新一轮放松期,使得海内外投资者修正国内经济预期。从历史表现看,预期经济上行对港股的估值会有正面支撑作用,高股息资产或有望受益。

流动性方面,霍华明称,5月FOMC议息会议超预期放缓美债缩表速度。美联储呵护金融和劳动力市场的意图明显,美联储进一步加息的可能性较低,若美国通胀不是大幅反弹,美联储降息的门槛或将下移。对港股市场而言,流动性压力最大的阶段或已过去,估值端和风险溢价有望继续修复。海外资金仍在持续流入。一方面,基于印度、日本等市场的估值性价比下降,部分海外资金陆续撤出,转而配置到性价比更为突出的港股市场;另一方面,港股税率政策未来或存在提升空间,内地投资者通过港股通投资港股需缴纳的红利税率未来有下降可能。

景顺长城ETF与创新投资部基金经理张晓南认为,本轮港股上涨的根本逻辑与 A 股相同,政策持续发力使得市场对经济不确定性担忧的下降,驱动中国资产整体估值修复。而近期市场波动,主要是在市场积累一定涨幅后,伴随外部不确定性风险增加而进行的阶段性调整,不影响行情延续。而方向上,他更建议关注港股高股息资产。

首先,张晓南称,资金是当前港股投资的重要驱动力。今年出现明显的资金回流港股迹象,但在国内经济复苏确认前,暂不期待海外资金趋势性回归,有可能带来市场波动。境内资金南下更值得关注。

“其次,高股息基本面韧性更优。港股红利集中在资源品、电信与公用等行业,一季报披露率高。电信和公用营收稳健,净利润正增长,具备供给优势。资源品板块营收和净利润增速下滑,面临商品价格压力,需关注需求和价格走势。”张晓南进一步说,“最后,从历史表现来看,兼具‘央国企’红利股风险收益更占优,更具长期投资价值。” (中国基金报记者 张燕北)

责编:王时丹 | 审核:李震 | 监审:万军伟

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com