有着“非洲手机之王”之称的传音控股(688036.SH)近期风波不断。近半个月,公司接连两次被卷入专利纠纷,先是在印度德里高等法院被诉侵犯四项非标准基本专利,日前又遭高通在欧洲统一专利法院提起专利侵权诉讼,双方的专利之战愈演愈烈,引发了广泛关注。

证券之星注意到,对于传音控股而言,公司外部面临着高通在印度和欧洲发起的连续专利诉讼,使其备受压力;内部则受非洲市场占有率下滑、非洲业务营收增速放缓、研发实力相对同行较弱等问题困扰。

不仅如此,在公司股价持续下跌之际,其控股股东不仅未能“雪中送炭”,反而减持套现逾10亿元,其中包含公司副总经理在内的3名高管更是从中获利超8000万元。有意思的是,随着公司股价进一步下跌,此前套现8000万元的这3名高管,却仅拿出1300万元进行增持,诚意略显不足。

因专利侵权被高通连续起诉

据悉,在本次专利纠纷中,高通指控传音控股侵犯了一项编号为EP2,232,289的专利。该专利涉及与“导航接收器”相关的技术。目前,该项专利在大多数UPC国家已被允许失效,但在德国、意大利、荷兰和法国等国家仍然有效。

对此,传音控股相关人士承认了该消息真实性,称公司目前正在积极应对这个事情,内部还在梳理,届时会有统一的口径和大家(投资人)沟通。

证券之星注意到,这已经是传音控股第二次被高通起诉。在此前的7月12日,高通在印度德里高法院对传音控股提起诉讼,指控其侵犯四项非标准基本专利。

高通认为传音控股侵犯了其重要专利组合,指出其在未获适当许可的情况下使用了高通的专利技术,且强调传音控股近期虽就部分产品与高通签署了许可协议,但其绝大部分产品仍未获公司许可。高通希望通过诉讼来维护其专利权,并为所有被许可方恢复和保持公平的竞争环境。

面对高通的指控,传音控股表示已与高通签署5G标准专利许可协议并正在履行,同时指出部分专利权人的做法并未完全遵循公平、合理和非歧视原则。在传音控股的主要销售市场如非洲、南亚等,部分专利权人并未拥有或只拥有少量专利,却要求按照全球统一费率收取高额许可费,这种做法未考虑区域经济差异和市场实际情况。

从双方回应可以看出,双方因专利许可费产生冲突。

实际上,专利授权费作为高通的主要收入来源之一,此前也曾因专利许可费问题与魅族、苹果等多家公司对簿公堂。

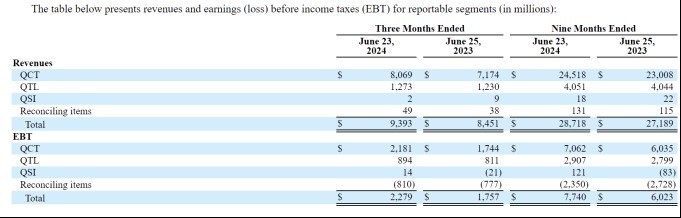

公开资料显示,高通的主营业务分为以芯片产品为主的半导体业务(QCT)和负责专利授权的技术许可业务(QTL)两大板块。

从财报数据上看,专利许可费用也是高通的第二大收入来源。据高通8月1日发布的2024财年第三季度财报显示,公司第三财季营收为93.93亿美元,与上年同期的84.51亿美元相比增长11%。其中,QTL实现营收为12.73亿美元,同比增长3.5%,主要受3G/4G/5G的多模产品基于预估的销售增长的影响。

至于高通此次对传音控股下手,极有可能是看中了其背后的巨大市场。

公开资料显示,传音控股主要从事以手机为核心的智能终端的设计、研发、生产、销售和品牌运营,其主要产品为TECNO、itel和Infinix三大品牌手机。公司的销售区域主要集中在非洲、南亚、东南亚、中东和拉美等全球新兴市场国家。

2023年,传音控股业绩表现十分亮眼。报告期内,公司实现营收622.95亿元,同比增长33.69%;归母净利润55.37亿元,同比增长122.93%,实现营利双增。

出货量方面,2023年,公司手机整体出货量约1.94亿部,同比增长24.36%。据IDC数据统计,2023年公司在全球手机市场的占有率14%,在全球手机品牌厂商中排名第三,其中公司在非洲智能机市场的占有率超过40%,非洲排名第一,是当之无愧的“非洲手机之王”。

基于上述数据,可计算出2023年传音控股的手机均价为300多元。据悉,高通收取的专利许可费则是按照授权产品销售价格的一定比例收取(3.25%-5%),若以3.25%计算,公司收取传音控股的专利费高超18亿元。面对如此可观的收益,高通自然不会轻易放过。

对于高通在印度和欧洲的连续诉讼这一做法,市场相关人士则认为这是高通向传音控股施加更大压力,以使对方尽快签订全面的5G标准专利许可协议。

研发实力稍逊同行

证券之星注意到,公司靓丽业绩背后依然暗藏隐忧,一方面是公司在非洲智能机市场的占有率似有下滑之势,且来自该区域的营收增速正在放缓;另一方面,尽管公司多年来持续加大研发费用的投入,但其研发实力稍逊同行。

在市场占有率方面,虽然传音控股常年占据非洲手机市场份额第一的位置,2023年市场率高超40%,但拉长时间线来看,公司的市占率似有下滑的趋势。据公司2019年年报显示,公司当年在非洲市场的占有率高达52.5%。

不仅如此,传音控股来自非洲大本营地区的营收增速也在下降。2020年至2023年,公司来自非洲地区的营收分别为224.52亿元、242.38亿元、206.33亿元、220.63亿元,同比变动幅度分别为增长18.14%、7.96%、-14.88%、6.74%。整体来看,公司在非洲营收增速在2022年出现负增长后,尽管在2023年有所回升,但仍未恢复到此前较高增长水平。

在研发方面,近年来,传音控股手机也开始向高端化发展,公司在硬件新材料领域创新出多项技术,如折叠、卷曲等新形态,提升了中高端产品线的品牌认知。不仅如此,公司发布了探索者卫星通信技术、卷轴屏概念手机、全场景快充技术、AirCharge隔空充电技术、AIGC人像美拍和数字人等产品技术,助力产品向中高端领域迈进。

公司为此也在不断加大研发费用的投入。2021年至2023年以及2024年一季度,公司的研发投入分别为15.11亿元、20.78亿元、22.56亿元、5.89亿元,分别同比增加了30.51%、37.54%、8.56%、10.35%,占公司各期营收的比重分别为3.06%、4.46%、3.62%、3.38%。

对比同行来看,公司的研发费用率在消费电子公司中偏低。以2024年一季度为例,小米、华为该指标分别为6.9%、23.3%,均高于传音控股。

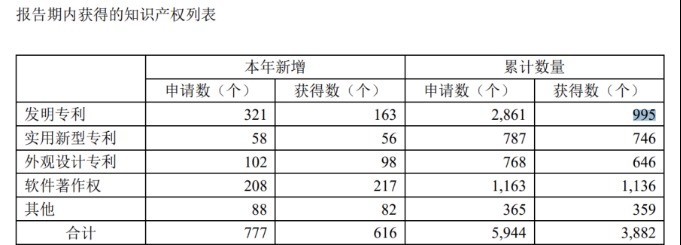

传音控股的专利数量与同行相比也略显落后。截至2023年年底,公司专利数量达到3882项,其中发明专利为995项。数据显示,在该年年底,华为在全球共持有有效授权专利超过14万件,其中90%以上为发明专利,小米拥有的专利数已超过3.7万项,其数量均远超传音控股。

多股东疯狂套现后欲小幅增持

与业绩走势截然相反的是公司持续下跌的股价。公司股价自4月18日盘中达到125.84元/股后,股价开始回落。截至8月1日收盘,公司股价报收77.62元/股,当前总市值为876.5亿元。与高位时相比,公司股价累计跌幅达38.32%,总市值蒸发超500亿元。

在股价下跌期间,传音控股的控股股东却选择在此时减持,大举套现。

5月17日,传音控股发布公告称,公司控股股东传音投资因为自身资金需求,计划通过询价转让减持公司总股本1%的股份,数量为806.56万股。随后在5月23日,公司发布公告称上述减持已完成,本次询价转让的价格为125.55元/股,转让的股票数量为806.57万股。经计算,传音投资套现金额为10.12亿元。

证券之星注意到,在公司曝出被高通在因素起诉专利侵权后的首个交易日(即7月15日),公司股价盘中一度跌超9%,为71元/股,创下了近1年来的股价新低。

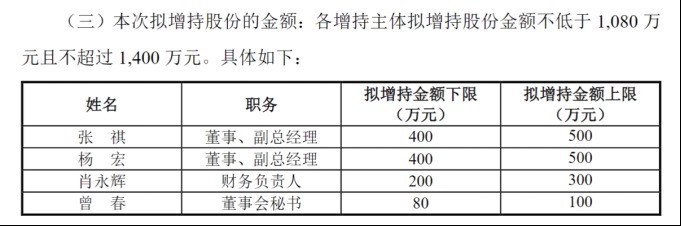

或为挽救其下滑的股价,当日晚间,传音控股便发布了关于董事及高管的增持计划,公司董事及副总经理张祺、董事及副总经理杨宏、财务负责人肖永辉、董事会秘书曾春四人拟自7月16日起6个月内,通过上海证券交易所系统允许的方式增持公司股份,合计增持金额不低于1080万元且不超过1400万元。

有意思的是,证券之星对传音投资股权穿透后发现,上述对传音控股进行增持的四位董事及高管中,除董事会秘书曾春之外,其余三人均持传音投资股权,张祺、杨宏、肖永辉持股比例分别为5.2856%、2.7661%、0.3067%。换言之,在上述减持行动中,张祺、杨宏、肖永辉分别套现5352.45万元、2801万元、310万元,累计套现金额为8463.45万元。

不仅如此,证券之星注意到,近年来,传音控股的分红金额逐年增加,到了2023年,公司分红金额由2021年的12.03亿元增至48.39亿元,占当期归母净利润的比重超过8成。

2021年至2023年,传音控股三年累计分红金额为74.89亿元。截至2023年年末,传音投资的持股比例为50.8%。换言之,上述分红金额超过38亿元落入控股股东口袋,其中张祺、杨宏、肖永辉共获利3.16亿元。

在分红与减持的双重操作之下,张祺、杨宏、肖永辉三人共获利4.01亿元。而在增持计划中,抛开曾春,上述三人合计增持金额不低于1000万元且不超过1300万元,略显诚意不足。(本文首发证券之星,作者|李若菡)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com