友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

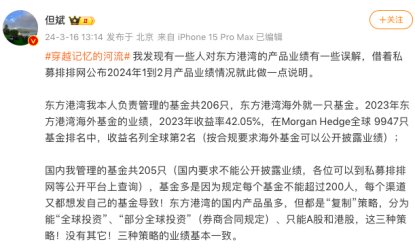

天天营销自己,基金业不需要但斌?大佬投资能力又遭质疑,最新这般回应

28

0

相关文章

近七日浏览最多

最新文章

标签云

私募基金管理人

基金经理

债券

etf

债基

证券投资基金

金融界

腾讯控股

混合型

基金

中国证券报

投资

国联

央视财经

中证500

物联网

密歇根大学

华能国际

混合型基金

股票

天眼查

新华

紫金矿业

国泰君安

mba

中国人保

债券基金

东北证券

上海证券

三星

大陆

台积电

英伟达

中芯国际

芯片代工

芯片制造商

台湾积体电路制造

美股

收盘

纳斯达克

道指

高通

骁龙

黄仁勋

国产手机

华为手机

3nm芯片

英特尔

amd

芯片供应

微软

谷歌

亚马逊

美国

cpu

芯片

路透社

三星电子

埃利奥特

gpu

史蒂文斯

netflix

保罗

国会

巴菲特

希金斯

国会山

投资收益

美元指数

中概股

美联储

机器人

美光

sk

郑州

苹果

富士康

美债收益率

comex

万军伟

小鹏汽车

道琼斯工业平均指数

a股

马斯克

日元

百胜中国

优步

新东方

科技

上交所

人工智能

初创公司

股票回购

标普

期货

arm

美国商务部

sk海力士

减持

股价

冲高回落

lucid

美国经济

张弛

房产

老年人

区块链

诈骗

tcl

太阳能电池

黄金etf

上海黄金交易所

黄金

高铁

国铁集团

联调联试

杭州

河南省

金价

36氪

中国

业协会

财经新闻

二级市场

贵州茅台

京东物流

茅台集团

茅台酒

茅台

国泰航空

基金份额

文旅融合

黄河

苹果公司

伯克希尔

美国银行

养老金

汽车产业

汽车行业

新能源

贵金属

暂行办法

台湾

欧盟

俄罗斯

基金管理人

委员会

国家统计局

加息

央行

基点

公募基金

公务员法

普惠金融

市盈率

价值投资

研报

申万宏源

券商

私募基金

基金管理公司

半导体

电动自行车

骑士

蓝骑士

资金净流入

福耀玻璃

证券

安保

南京银行

marin

中信证券

华夏基金

日本央行

国泰

时代周报

板块

指数

韩国

华泰证券

资管