中国经济网北京4月1日讯 荣昌生物(688331.SH)今日收报53.23元,跌幅1.19%。

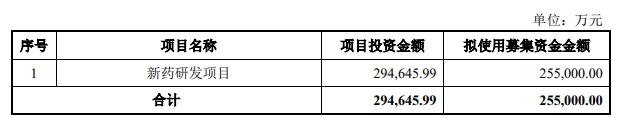

荣昌生物2024年度向特定对象发行A股股票预案显示,本次向特定对象发行股票募集资金总额不超过255,000.00万元(含本数),募集资金总额扣除相关发行费用后的净额将用于投资新药研发项目。

本次向特定对象发行股票的种类为境内上市人民币普通股(A股),每股面值为1.00元。本次发行全部采用向特定对象发行A股股票的方式进行,公司将在本次发行获得中国证监会同意注册后的有效期内选择适当时机向特定对象发行。

本次向特定对象发行股票的发行对象为不超过三十五名(含三十五名)特定投资者,包括符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者(QFII)以及其他符合相关法律、法规规定条件的法人、自然人或其他机构投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次向特定对象发行股票的股票数量按照募集资金总额除以发行价格确定,同时本次发行股票数量不超过本次发行前公司总股本的13%,即本次发行的股票数量不超过70,763,170股(含本数),最终发行数量上限以中国证监会同意注册的发行数量上限为准。在前述范围内,最终发行数量由董事会及其授权人士根据股东大会的授权结合最终发行价格与保荐人(主承销商)协商确定。

本次向特定对象发行股票采取竞价发行方式,定价基准日为发行期首日。本次发行价格不低于定价基准日前20个交易日(不含定价基准日)公司A股股票交易均价的80%。

本次向特定对象发行股票的发行对象认购的A股股票,自本次向特定对象发行股票结束之日起6个月内不得转让。法律法规、规范性文件对限售期另有规定的,依其规定。

本次向特定对象发行股票前公司滚存的未分配利润或未弥补亏损,由本次向特定对象发行股票完成后的新老股东按照本次发行后的股份比例共享或承担。

本次发行的股票将在上海证券交易所科创板上市交易。本次发行决议的有效期为十二个月,自股东大会审议通过之日起计算。

截至预案出具日,本次发行尚未确定具体发行对象,最终是否存在因关联方认购公司本次向特定对象发行的A股股票构成关联交易的情形,将在发行结束后公告的发行情况报告书中予以披露。

截至预案出具日,王威东、房健民、林健、王荔强、王旭东、邓勇、熊晓滨、温庆凯、杨敏华、魏建良通过烟台荣达、I-NOVA、RongChangHolding、烟台荣谦、烟台荣益、烟台荣实、烟台荣建、烟台荣昌控股集团有限公司合计控制发行人218,231,624股股份,占公司总股本的比例为40.09%,为发行人的共同实际控制人。若假设本次发行股票数量为发行上限70,763,170股,本次发行完成后(仅考虑本次发行导致的公司股份数量变化),王威东、房健民、林健、王荔强、王旭东、邓勇、熊晓滨、温庆凯、杨敏华、魏建良通过烟台荣达、I-NOVA、RongChangHolding、烟台荣谦、烟台荣益、烟台荣实、烟台荣建、烟台荣昌控股集团有限公司仍合计控制发行人218,231,624股股份,占本次发行后公司总股本的35.48%,该等人员仍为公司共同实际控制人。因此,本次发行不会导致公司的控制权发生变化。

荣昌生物于2022年3月31日在上交所科创板上市,发行价格为48.00元/股,发行数量为5442.63万股,占发行后总股本10.00%,全部为公开发行新股,保荐机构为华泰联合证券有限责任公司(主承销商),保荐代表人为高元、吴小武,联席主承销商为摩根大通。荣昌生物本次发行募集资金总额为26.12亿元,募集资金净额为25.06亿元。

荣昌生物2022年3月28日披露的招股书显示,公司拟募集资金40亿元,分别用于生物新药产业化项目、抗肿瘤抗体新药研发项目、自身免疫及眼科疾病抗体新药研发项目、补充营运资金项目。

荣昌生物本次发行费用总额为1.07亿元,其中,保荐及承销费用9190.50万元。

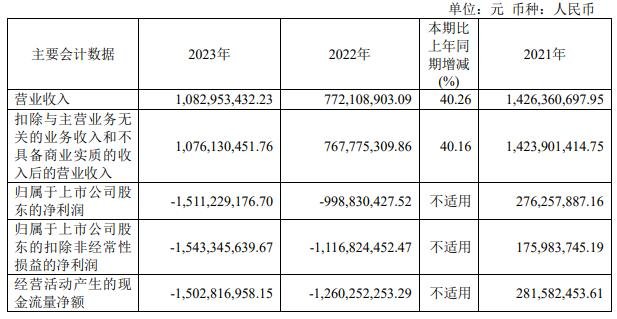

荣昌生物2023年年度报告显示,2023年,荣昌生物实现营业收入10.83亿元,同比增长40.26%;归属于上市公司股东的净利润-15.11亿元,去年同期为-9.99亿元;归属于上市公司股东的扣除非经常性损益的净利润-15.43亿元,去年同期为-11.17亿元;经营活动产生的现金流量净额-15.03亿元,去年同期为-12.60亿元。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com