《科创板日报》5月17日讯(记者 曾乐 余佳欣 实习记者 任思莹) 继本周二(5月14日)美国白宫宣布对中国产光伏电池进口关税今年将提高至50%后,本周四(5月16日),美国白宫刊登声明,以所谓的不合理贸易为由,对进口光伏电池采取进一步控制措施。

具体措施包括:不再将太阳能双面组件排除在关税之外,自6月6日之后恢复对柬埔寨、马来西亚、泰国和越南的太阳能产品征收关税并且要求进口6个月内安装完成,以打击产品囤积,并采取补贴等措施支持在美国国内进行光伏电池硅片和电池制造的技术开发等。

随着由拜登签署的光伏进口豁免关税期限将至,中国及东南亚输美光伏产品走向何方?这对中国光伏企业影响如何?企业方面又有哪些应对举措?

▍中国光伏企业最新回应来了

对于美国恢复对东南亚四国太阳能产品征收关税,天合光能方面相关人士向《科创板日报》记者回应称:“公司一直积极推进全球化布局,一方面提升海外市场竞争力,另一方面也可以加强海外抗风险能力。”

上述相关人士补充表示,“企业不能左右海外贸易政策风险,但面对同样的政策环境,有充分全球化布局和海外本土化运营能力的企业会始终保持领先。”

根据天合光能年报披露,截至2023年年底,该公司具备硅片/电池/组件产能分别55/75/95GW,在泰国和越南拥有6.5GW拉晶切片、电池、组件一体化产能;此外,在美国、印尼、阿联酋规划的产能逐步推进中。

阿特斯董秘办相关人士向《科创板日报》记者表示,“我们产品主要销往海外,其中欧美市场占比较大,也有从越南厂供美国的产品。公司在越南、美国均有建厂,就目前而言相关政策对我们没有太大影响。”

《科创板日报》记者了解到,阿特斯在美国德州的5GW TOPCon组件工厂已于2023年投产,其美国5GW N型电池片项目预期2025年底投入生产。

另据阿特斯首席执行官庄岩此前表示,该公司2024年一季度组件出货6.3GW,美国市场占比超20%;按N/P类型分布,N型出货量占比接近一半。

与此同时,《科创板日报》记者尝试向晶科能源方面了解更多信息,但截至发稿尚未获得相关回应。

此前,今年4月的业绩会上,晶科能源方面曾表示,“(美国)相关政策存在不确定性,晶科也做了相应准备。公司在美国投资建设2GW组件工厂,对未来美国出货会有帮助。”

▍东南亚成美国光伏产品重要进口来源地

尽管当前中国直接出口美国市场的光伏产品规模较小,但东南亚却是中国光伏企业“出海”的主要阵地之一,并已成为美国光伏产品的重要进口来源地。

从我国光伏产品对美出口情况来看,据中国机电产品进出口商会数据显示,2023年,我国光伏电池片对美国出口334.7万美元,占我国光伏电池出口总额不足0.1%份额,同比下降6.7%;我国光伏组件产品对美出口1314.7万美元,占总我国组件出口总额的0.03%,同比增长11.4%。

需要注意的是,受两次“双反”、“201”、“301”案件叠加关税影响,除少部分“双反”复审税率较低的企业出口双面组件以外,目前我国大陆直接出口美国光伏电池产品基本无法实现。

再看美国本土进口情况,据中国机电产品进出口商会数据显示,2020年至2023年,美国光伏电池片进口额逐年递增,进口额为4.8亿美元、5.4亿美元、6.4亿美元和6.6亿美元,自东南亚、印度进口额大幅增长。

其中,美国光伏电池片进口方面,2023年,从前三位进口国看,分别为马来西亚3.2亿美元、韩国1.3亿美元和越南0.9亿美元,自东南亚国家进口额为4.6亿美元,占其总进口额的70%;

美国本土组件进口方面,2023年,来自东南亚国家进口额为125.1亿美元,占其总进口额的82.7%。

值得一提的是,据了解,针对此次美国恢复对东南亚四国太阳能产品征收关税中涉及的反规避调查,根据美国口径,关税豁免期后,满足一定条件(硅片或足够比例的辅材在海外生产)则不会被认定为存在规避行为而征税。

对此,SEMI中国光伏标准委员会联合秘书长吕锦标向《科创板日报》记者分析表示,目前来看,近两年期间,中国光伏企业已补齐产业链各环节,所以影响相对小。

不过,《科创板日报》记者注意到,当前美国对东南亚光伏产品征税强度或有上升态势。据中国贸易救济信息网信息显示,今年5月15日,应美国太阳能制造贸易委员会于2024年4月24日提交的申请,美国商务部宣布对进口自柬埔寨、马来西亚、泰国和越南的晶体硅光伏电池(无论是否组装成模块)发起反倾销和反补贴调查。

对此,SEMI中国光伏标准委员会联合秘书长吕锦标表示,“目前来看,这是直接对东南亚产光伏产品的‘双反’,无论是否全产业链在东南亚,只要是电池或组件,都处于被限制范围。”

吕锦标预计,“双反”措施裁定生效后,如若东南亚产光伏产品无法进口美国,在美国本土产能无法满足装机需求的情况下,会引发美国市场价格高涨,同时抑制各洲的装机目标。

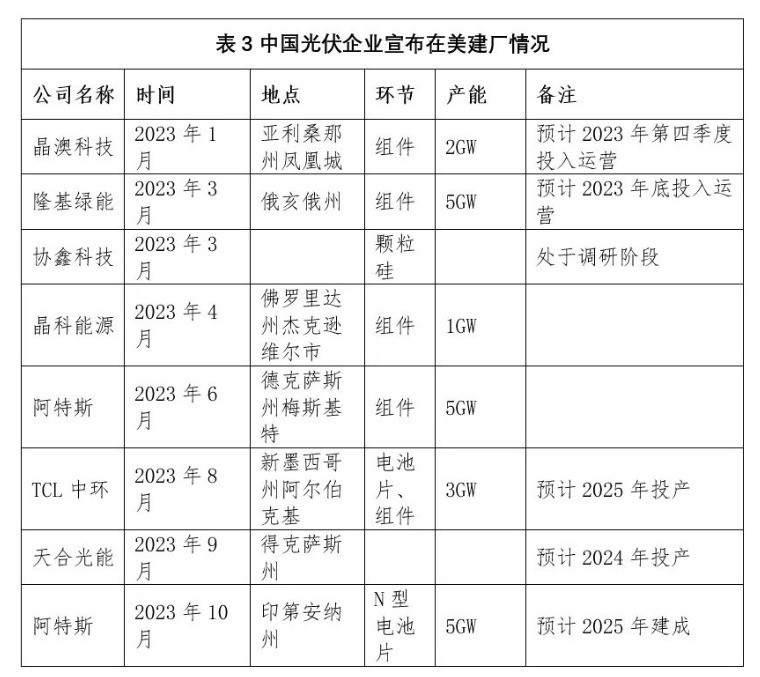

▍中国光伏企业正推进在美建厂计划

据中国机电产品进出口商会统计,近年来,美国国内所安装的光伏组件约四分之三来自东南亚,大部分来自于中国光伏企业建厂产能。

同时,中国光伏企业选择将制造工厂建到美国本土,以实现特定供应链输出特定市场,绕开关税等贸易壁垒阻碍。

对于海外市场的产能布局进展,在今年5月7日举行的2023年度科创板光伏专场业绩说明会上,晶科能源董事长李仙德表示,目前该公司已在东南亚和美国布局产能。“公司美国1GW扩建N型组件产能已于一季度投产,剩余1GW产能已进入设备装机阶段,该产能将对未来美国市场出货产生帮助。”

天合光能已在东南亚建设有6.5GW硅片、电池、组件一体化产能。天合光能董事长、总经理高纪凡表示,“其中5GW美国组件产能已在建设,预计将于2024年四季度开始逐步投产。另外越南5GW硅片电池配套产能,以及1GW印尼电池组件也将按计划建设投产。”

“预计后续中国光伏企业将加大在美国本土的产能投入。从某种程度上来看,这也可以看作是产能出清的助推器。”有光伏领域行业人士向《科创板日报》记者分析表示。

产品价格方面,当前,国内光伏市场产业链价格处于低位,全产业链盈利承压。结合海外光伏政策环境中所呈现出的不确定性,今年4月,有国内光伏企业高管曾分析认为,“从历史来看,政策端的变化会反应到组件终端价格中。所以,预判一方面今年美国的短期需求可能加速;另一方面由于美国本土产能相对不足,政策变化后美国市场组件价格可能会进一步上升。”

在万联证券投资顾问屈放看来,此次美国对东南亚的光伏“双反”政策,其核心目的在于打击中国光伏产业,并逼迫光伏企业在美国建厂。“但光伏行业是个完整的产业链,并不能通过引进几家企业就可以实现逆袭。同时,近年来光伏行业竞争激烈,现有企业产品价格已接近成本线,光伏行业正处于行业出清阶段。去美国建厂会加大建设成本,从长远来看利润空间或将有限。”

需要注意的是,中国光伏企业“出海”热度升温的同时,还需要充分考虑当地政策、市场环境等因素。

SEMI中国光伏标准委员会联合秘书长吕锦标吕锦标亦向《科创板日报》记者提到,“两年前美国IRA政策推动下,确实有中国企业到美国建厂,但都是少量‘试水’,特别是只集中在组件端。而去年把组件成本降到1元/瓦之后,IRA的补贴力度只有加大才能确保美国本土光伏投资的竞争力。另外,针对中国企业在美投资,美国相关意见倾向要求全产业链投资才能享受IRA补贴,中国企业在美国投资要充分评估政治风险。”

上海律协青工委员、上海市海华永泰律师事务所高级合伙人孙宇昊告诉《科创板日报》记者:“企业要充分了解并熟悉‘双反’的法律法规和相关程序。在国际化产业布局时,中国企业应适时设立风险布控机制,如:在投资前期,企业应充分调研和进行尽职调查,评估贸易救济调查风险;在投资期间及投资后,企业也应及时对公司的内控制度、流程和操作进行适当调整,做好反倾销、反补贴的预警和应对工作。同时,企业应定期关注有关部门及商会组织等发布的预警信息,及时调整进出口模式、产品结构和风控方案,把握先机。”

另有业内人士分析认为,中国出海企业布局海外产能,应充分考虑当地政策和市场环境的不确定性,如:国别贸易投资风险、产业链完整性和资金、履约风险等。“当前,海外布局目的地选择更为多样,企业出海的驱动力也不再仅是应对贸易壁垒,更多在于考虑产能双轨制、多元化供给和输出,互利共赢,共同开拓全球光伏市场。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com