这篇文章里,作者说了自己的感受之一,即感觉各家的风控策略和意向,总是在找寻适合自己公司的“完美借款人”。我们不妨跟着作者的脚步,来做进一步的探索和分析。

每个行业中自己认为的常识可能并不是所有人的常识,并非每个人都能搞清楚IRR、APR等概念的差异,也无法理解为什么汽车品牌自有的汽融公司优于其他融资方式。即一定会有人对借款利率不敏感。相较于能精算出利率的客户,对还款不敏感,愿意分36期借60%利率产品的客户更符合盈利目标。

外部数据管理实务中,处理各类问题时尝试完全地另辟蹊径,多数时候只能事后感慨“自衿功伐,奋其私智而不师古”。大部分时候借鉴别人的方案,可以解决70%的问题。征信公司对外展业的时候,为增加可能的使用方对其数据的理解,其大体也会介绍不同层级、不同风格的同业公司对其不同数据的使用思路。相较于直接抠代码抠数据自行对一批客群进行描述、探索,或者自行做ABtest,和外部同业持续保持沟通,个人理解也是完善风控相关问题的一种办法。

征信机构上游外部数据源的来源,除其公司自身准入外,还有其他因使用方独特的需求被动准入的数据源。理论上讲可以在更高的视角上审视各家的外部数据使用,当然,此基于所有机构都严格按照监管需求“断直连”的前提。理论上讲一段时间后,征信机构侧可能可以拥有不同层级的公司的主要使用的所有数据源列表,基于此甚至乃甚至可以推理出各家风控倾向及重点。在与各家同业,或征信公司的交流沟通的过程中,恍惚间总感觉各家的风控策略和意向,总是在找寻适合自己公司的“完美借款人”。

一、信用风险控制?欺诈风险控制?

各类互联网文章总在描述传统行业的各种缓慢与随意,与此印象相悖的是,整个传统的合规的金融行业,在风险控制,不论是信用风险管理还是欺诈风险控制上,都有长篇累牍的著作,文章,规范去讨论应当怎么做,及阐述了在系统工程的视角下部分对整体的影响。

但源于信用卡的非房贷的消费贷款,或称消费金融,是缺乏一锤定音的研究的,大都是些综述之类的。即如果细说起来,何为“消费金融”,“消费金融”应当研究分析哪些问题,是没有较为权威的界定的,在此业务上的“标准工作流”自然也是没有的。

日常客户风险识别的工作流,横向上,以反欺诈、额度策略为先后;纵向上,以新客、老客为分野;逻辑上,将客户的风险归为两类,一类欺诈风险,一类信用风险;各家略有所差异,但整体思路接近。即一评估客户还款意愿,二评估客户还款能力。

基于实务,除涉诉及涉赌标签,及身份证银行卡关联性的验证之外,在识别欺诈风险的时候大体采用三种思路,“近墨者黑”,“多智者妖”,“多求者诡”。“近墨者黑”,是指天然的认为,当客户与黑名单用户,或者其他异常客户关系较近,则该客户欺诈风险较高;“多智者妖”,即行为与常规通过手机操作借款上存在差异的人欺诈风险较高;“多求者诡”,即当客户短期内借贷较多的,则该客户欺诈风险较高。

而信用风险控制则总有些算命的感觉,借用同业大佬的说法,做风险相关工作的,阅读的书目,基本上都会从西瓜书,逐步看到禅与摩托车维修艺术。实务中,总觉得通过外部数据控制信用风险,颇有一点科幻电影中给客户做数字孪生的感觉,即通过各类内外部数据去拟合客户。

人行征信便是对这样的思路的最早的尝试。既往在批评人行的数据时,主要斥责两个方面,一是客群覆盖问题,即经常性提到的“只有X亿人有征信”,二是字段较少的问题。与境外可能的,通过公共服务来提升征信覆盖的路径不同。移动互联网的各类服务提供了百花齐放,百家争鸣的各类不同数据,使风险识别中的“人”的面貌愈加完善和具体。

个人理解不同的数据对风险的识别均有一定的边际效益递减,当年看看婚否和工作单位就可以放款,再到后来形成“连三累六”的习惯,再到后来以多头借贷来综合体现还款能力及借款意向,再到后来因为欺诈供方用瞬时多头来判断欺诈风险等等。一个在测试中突然效果极高的数据产品,只能说在客户的整个流转过程中,没有一个环节使用了这部分数据。

当然,其实各类数据确实不能苛求可解释性。因为从定性的认知上,很难证明这个客户每天晚上10点刷‘反催收相关标签的视频’,所以客户逾期风险高,因为细想想,‘反催收相关’的标签也不一定准确。在之前的外部数据管理中,总是想实现市面上的数据全覆盖,在某种意义上描摹出一个客户的全貌,但基于数据积累、合规、成本等问题,其实只能对现有的实际产品妥协。在近期的梳理过程中,其实也为一些起步较早的公司感叹,其当时想做的风控相关的互联网阅览指数产品,最终思路在短视频相关公司上开花结果。

二、完美借款人

某公众号下面的评论个人理解是一个典型的互金消金客户画像。很多年前还在上学的时候阅读曼昆的教材时,经常看到“理性经济人”的假设,但如果人是理性经济的,那么应该就不存在营销相关的理论。完美借款人也是,最完美的借款人是不会借款的,或者至少不会去互联网平台借款。不考虑兼容性,不考虑公司各自的独特的风险偏好,一个完美借款人应当如下。

针对个人性格来说:

- 旺盛的消费欲望,愿意为个人冲动支付溢价,信奉“花出去的钱只是换一种方式陪着自己”,不会或不愿计算持有成本,折旧与摊销。

- 对高利率不敏感,容易响应“借多少钱每天只需x毛钱利息”这样的广告营销,或者根本无法计算借款的实际利率。

- 对于电话催收或者法诉催收较为畏惧,至少足以克服自身对还款的损失厌恶。

针对负债和还款能力来说:

- 有至少能覆盖利息的还款能力,工作能提供可供还款的现金流。

- 有一定负债,最好是被迫借新还旧的客户,客户粘性较高。

针对日常行为来说:

- 有明确可靠的居住地。

- 有旺盛的消费行为但没有网络赌博或其他异常消费的爱好。

三、各个环节可用的数据

性格等内在状态无法用数据拟合,因此用数据拟合的时候仅能从行为出发,基于上述部分的总结,不讨论是否可以提供及合规问题,用数据产品描述一个典型的完美借款人应当如下。

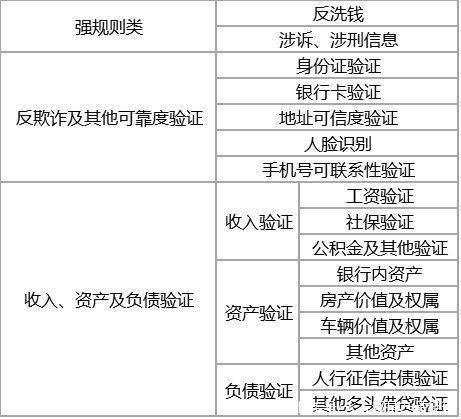

一个<年龄符合要求>的<没有违法犯罪记录>的<非反洗钱限制><符合准入政策>的客户,可验证了<人脸><身份证><银行卡>的真实性。基于其<工资><社保>能力,在其<共债情况符合监管要求>的情况下,其设备<未被Root><未和逾期客户有较近的关联网络联系><未有虚拟地址等奇怪行为>,<提供地址可信>,<互联网行为合理>,基于其<收入><资产>情况为其做合理定价。

相应涉及的数据如下所示。

四、疑问

以某征信机构的报告为例,其在报告中描述,外部数据的使用主要是为了降低使用方的融资成本并降低放款方的坏账风险。但越来越多的各类的数据产品,再加上随着风险上升不得不控制的通过率,逐步抬高着客均数据费用成本。依稀记得15年时,当时听说一个成功借款客户客均需要200块钱的惊讶,但目前借款客户的风险数据成本也在逐步提升,总觉得一旦陷入精细化运营,就与一开始的“降低成本”的目标相悖。

此外,还有产品的分类问题,根据某征信机构的报告,其外部数据的分类分为政务/非政务数据,并在非政务数据中,单独将支付类数据做为一个子分类列出。支付类数据横亘在生活行为和互联网行为之上,与诸多行为均相关。如何划分数据产品类型,是从“客户的一天”出发,还是从数据的来源出发,是值得讨论的。但从实务的角度来说,从来没有不衰退的数据,也从来不存在挖掘尽的类型。

本文由 @肥柴周 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于CC0协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com