评级机构穆迪在4月2日发布报告,将吉利汽车(HK.0175)的企业家族评级(CFR)确认为“Ba1”,同时确认其高级无担保债券评级为“Ba1”,评级展望为稳定。

穆迪称调整评级的主要理由是考虑到受新能源转型加速影响,吉利汽车旗下子品牌极氪在研发投入、市场拓展等方面的前期费用加大,因此上市公司短期利润表现承压。

在报告中,穆迪也肯定了吉利汽车前景稳定,这体现在负债水平下降、充足的流动性和净现金水平方面。

展望未来,穆迪预计在中国汽车市场增长和吉利汽车新车型销售放量的支撑下,未来12-18个月营业收入将增长15%-17%,盈利能力有望进一步提升。

实际上,并不否认穆迪对吉利汽车财务质量的肯定。但笔者也发现,穆迪对其未来业绩的增速藏着较为悲观的估计,低估了基本面和业务结构所具备的韧性和成长性。

在评级机构曾屡遭质疑的当下,此次评级是否还具备参考价值?吉利汽车真正的基本面又是如何?

一、国际评级机构的参考价值已经弱化

从市场反应来看,目前大家对于穆迪此次评级调整相对平和。一位汽车行业分析师对记者表示,“多家评级机构对于国内汽车市场的看法历来偏向悲观,这并非是单一事件,而是一个持续的趋势。不过我们现在也不会很关注这些指标,这些评级的预警作用和影响力正在逐步减弱。市场的敏感性使得它在很多时候领先于任何评级机构的预测。

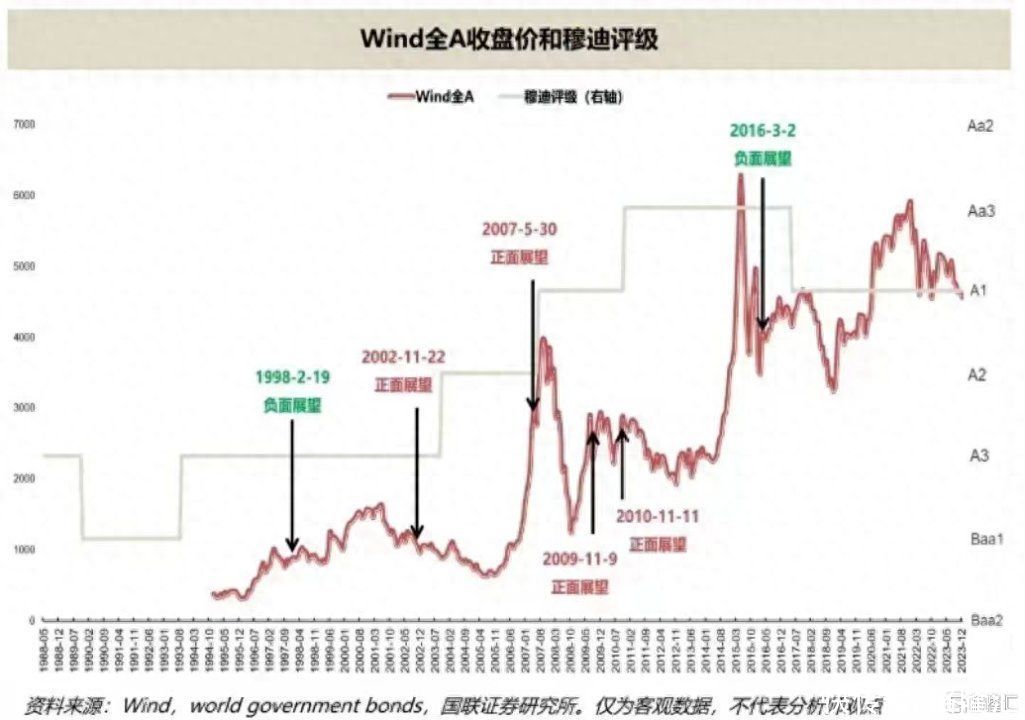

实际上,复盘穆迪过去对中国以及中国企业的评级展望,会发现其评级几乎快成为市场的“反向指标”。从下图中历次评级的结果与随后市场的走势来看,如果穆迪给出正面展望似乎更加令人担心。

去年底,穆迪曾下调了大量中国企业的评级展望,其中不乏“中字头”企业,比如中国中车、中国移动、中石油、中石化等。而穆迪给出的理由是上述企业的评级受到了中国主权评级的限制,无论财务表现如何,中国的头部企业得跟着主权评级降低。

不难发现,这个理由背后存在着不少偏见,随后头部企业的业绩和股价表现打了国际评级机构的脸。以中国移动为例,2023年营收和利润依旧保持稳健增长,资本市场也认可其业绩表现,作为一家万亿市值的巨头,股价已经连续多年上涨,成长性十分优质。

站在投资者的角度,下调评级已经快要丧失对于投资的参考价值。中银证券曾在研报中总结到,“穆迪的评级变动对于中国资产短期影响有限,并且对于未来资产价格的变动也缺乏参考意义”。

所以,在全球新能源车行业高速发展,且市场渗透率仍有巨大提升空间的背景下,穆迪对吉利汽车的评级调整如此频繁,也的确有些匪夷所思。

吉利汽车在不久前发布的2023年财报中提到,2023年内,公司获得标普和穆迪的信用评级服务,并且两家评级机构都维持对吉利汽车的“投资级别”信用评级。总体来说,评级机构确认吉利在行业内的领导地位,也赞同其新能源转型进程的决心和能力。

如今穆迪在评级上反复摇摆,也让评级机构的信任度被进一步弱化,更加难以得到市场认可。

二、公司基本面抗打是“硬通货”

对于价值投资者而言,选择长期投资标的向来都是先关注公司的业绩增长,要找到一个快速发展行业中的稀缺样本,看的是其成长性以及穿越周期的能力。简单来说,公司基本面抗打才是资本市场里的“硬通货”,而不是评级调整传递出来的短暂的市场情绪。

结合2023年财报来看,吉利汽车的基本面完全能够满足价值投资者的期待。

在业绩核心指标方面,吉利汽车2023年营收1792亿元,同比增长21%,创下历史新高;归母净利润53.08亿元,对比2022年撇除一次性议价收购收益后的归母净利润,同比大涨51%。吉利汽车实现了营收利润的双增长。

资本市场也极为重视车企的毛利率和销量数据。2023年,吉利汽车毛利率从2022年的14.1%进一步提升至15.3%。销量方面,吉利汽车去年累计销售168.7万辆,同比增长18%,也创下历史最佳记录,按照销量目标达成率来排名,吉利汽车以完成102.21%的成绩排在中国老牌车企的首位。进入2024年,1-3月吉利汽车累计销售47.57万辆,同比增长49%,其中极氪品牌1-3月累计销售超3.3万辆,同比大增117%,全新极氪001更是上市首月大定破3万,实现开门红。

以吉利汽车为代表的车企在新能源转型上早已跑在行业前列。去年吉利汽车的新能源产品(吉利、领克、极氪等)累计销量487461辆,同比大幅增超48%,渗透率达29%,单月渗透率最高达40%以上,新能源产品收获来自市场和消费者的广泛认可。

可以发现,吉利汽车的经营层面相当稳健,并且长期潜力也非常值得市场期待。

短期来看,新能源产品矩阵还进一步横向拓展,覆盖用户范围不断扩大,极氪也预计将在2024年实现香港财务报告准则下扭亏为盈。

结合今年“开门红”销量成绩以及后续新产品将陆续放量来判断,吉利汽车2024年的收入增幅大概率将好于2023年的21%,自然也将远远好于穆迪给出“未来12-18个月内增长约15%-17%”这一判断。可见,穆迪的估计难以站住脚。

长期来看,吉利汽车的规模效应也正在逐渐释放,这意味着收入增长还有望进一步提速,盈利增长的趋势将大大增强,后市值得更多的期待。

值得一提的是,在融资方面,吉利汽车的多元化融资渠道长期保持畅通,可以通过包括债券等多种方式实现融资。

这并非是对吉利汽车基本面的质疑,反而是一种认可。因为回顾历史不难发现,吉利汽车在扩张商业版图包括推进收购战略的过程中,往往都能成功吸引全球的投资者,从而获得资金支持。

再退一步来说,如同穆迪所提到的,吉利汽车的现金储备充裕,本来也不存在资金压力。财报显示,公司净现金水平同比增长46%至284亿元,财务状况同样稳健。

因此,尽管穆迪调整了吉利汽车的评级,在笔者看来,这难以左右吉利汽车的正常经营。反而因为这次事件,从吉利汽车近些年的财报中看到其保持了良好的经营韧性。而且随着汽车行业处于上升期,吉利汽车的业绩增长还在提速,安全边际也在不断提升。

穆迪最后也指出,在母集团的支持下,吉利汽车会持续保持较低的债务杠杆和良好的流动性。同时给出判断,未来如果吉利汽车的产品矩阵和销售网络继续扩大,整体市场份额进一步提升,评级有望得到上行。结合吉利汽车强劲的业绩表现来看,这一天或将很快到来。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com