友邦保险发布了2023年全年业绩,数据外表靓丽,但也潜藏危机。盘中友邦股价大跌4%,底部反弹的势头打断。

到底是什么原因令投资者不买账,进而大局抛售友邦的股票呢?在笔者来看,友邦这份财报折射出三大困境。未来如果这三大困境不能得到有效的解决,恐怕昔日的牛股光环将不复存在。

1 新业务价值率三年连降

熟悉保险板块的朋友知道,保险的分析指标和一般公司不同。一般公司看毛利率,而保险公司要看新业务价值率(也叫新业务价值利润率),也就是外资大行报告中的NBV Margin(New Business Value Margin)。

新业务价值率,讲的是公司每年收到的新保费对公司资产净值带来的贡献。这是保险公司每年的增量,是分析保险公司财务最重要的指标。

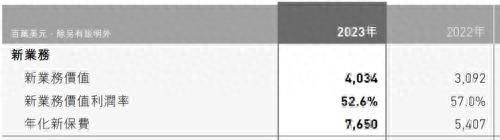

根据最新数据来看,友邦保险2023年的新业务价值率为52.6%,而去年同期为57%。

这个52.6%的NBV Margin,放到过去5年的历史短河中是一个什么位置呢?我们再往前看5年。

下图中可以看到,2018~2021这四年,其中2018和2019两年的NBV Margin都在60%以上。2020年由于疫情爆发,生意无法做,导致新业务价值利润率下降到52.6%。而2021年回升到59.3%。

因此,我们看到,这一轮2023年的NBV Margin,在没有发生什么大灾害或不可抗力的因素下,无端端下滑到与疫情那一年(2020年)相等的水平。而管理层对此,其实并没有什么令市场认可或信服的解释。只是轻描淡写地说了这么一句。(见下图)

此外,从3年的维度来看,友邦的NBV Margin是一只在下降的。2021、2022、2023三年分别为59.3%、57%、以及52.6%。

也许大家对NBV Margin没有直观感受,但你如果去设想,微软或某一直科技股,他的毛利率连续三年下降,而且管理层还在那若无其事,我觉得投资者估计早就要维权了吧。

NBV Margin反映出的是公司销售的保单结构。一般而言,期限越长、保障成分越高的保单,其新业务价值率越高;相反期限短、储蓄成分(或投资成分)越高的保单,新业务价值率越低。

港股市场的内险公司的新业务价值率长期偏低,就是这些公司长期销售投连、万用等投资成分过高,偏离了保险的保障基本功能的结果。而近三年来友邦的新业务价值率持续下降,则反映出了公司所销售保单结构的恶化。

2 陆港两地业务增收不增利

如果我们看地区细分,则会发现更多的趋势。

2023年,新业务价值率下降最剧烈的两个地区,正是中国内地和中国香港。这两个地区在2022年的新业务价值率都是69.5%,高于公司平均水平;而2023年分别降至51.3%和57.5%。其中中国内地的新业务价值率甚至降到拖累公司平均水平。(见下图)

而其它细分市场中,泰国、新加坡两大市场的新业务价值率提升,马来西亚和其他市场(主要是越南韩国等)则微微下降。这些属于正常波动范围。

至于在内地和香港新业务价值率爆降的原因,笔者尝试分析如下。首先说香港。经过了疫情三年的封关处理,2023年香港恢复了与内地的互通。因而香港保险中的内地生意有了明显的反弹和复苏,最新数据显示,2023年内地保险成交额高达590亿港元,接近2015~2016年的高峰水平。

而这个数字,不考虑趸交效应,大致等于2023年香港年化新保费的1/4,举足轻重。这部分内地投保人的偏好,则会影响友邦香港市场的新业务价值率。而内地投保人钟意的产品,比较多的是储蓄类,也就是内地中介口中所谓的“美元理财”。前文有述,储蓄类(或投资类)保险的新业务价值率是低的。

我们可以看到,2022年的香港NBV Margin是没有内地投保人的数字,我们可以看到是69%,而2023年通关之后降到57%,正是这部分以储蓄和投资为主的“内地业务”,拉低了2023年友邦在香港业务的平均NBV Margin。

至于友邦内地的NBV Margin为什么也扑街了。个人认为是“分改子”以及在内地销售策略改革带来的。内地客户不相信保险这件事已经是难以扭转的偏见,因此只有储蓄和投资类产品在内地才推得动。不用说,这类产品的NBV Margin一定是低的。

早年间友邦在内地采取的是精英路线,招聘大学毕业生卖保险,打造了一支高水平的销售队伍。根据吸引力法则,这部分销售人员吸引来的客户也是高水平的。但自换帅之后,友邦在内地的策略开始“内地化”,这就不可避免地为了销售业绩而拉低新业务价值率了。

此外,内地中产以及高净值人士倾向于赴港投保,这也造成了内地顶尖客户的流失,也使得友邦内地的展业环境恶化。从某种意义上来讲,友邦内地和友邦香港两个市场是互相伤害的。这一点上其实很值得深思。

3 内涵价值倒退,指标提升靠回购

第三个困境是内涵价值倒退。

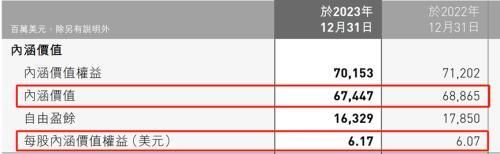

内涵价值(Embedded Value,EV)是经过精算推演得到的一个数字,相当于保险公司的净资产,也就是他的全部家当。对标银行股的净资产,也就是Book Value。进而保险公司的估值用股价除以每股净资产,也就是除以每股内涵价值(EV per Share,即EVPS)。

我们看到,内涵价值在2023年较2022年有一个轻微的倒退。但是由于2023年股票回购太过犀利,造成总股数减少,最终每股内涵价值反而超过了2022年。

但是靠回购买上去的每股内涵价值(EVPS)是存在危机的。

而拉长时间周期来看,2018~2021四年之间,友邦的内涵价值是连续增长的,每年的增长幅度在10%以内。而从2022年,内涵价值开始较上一年下降,并且2023年依然下降,只是降幅稍微缓和。(见下图)

当然,不可否认,这两年的内涵价值下降,有美国加息导致保险公司持有的债权资产估值收缩的缘故。但同样是加息周期,2016~2018年却没有造成EV的下降。因此这并不能解释近期EV下降的全部。

归根结底,公司展业的最大两个市场,内地和香港,近年来都出现了保险业饱和的情形。有统计数据显示,香港平均每位消费者都有4名保险代理员在跟踪进行销售。内地没有类似统计,但保险深度(即保费占GDP总额)已经高达4%(2022年数据)。这些都表明内地和香港的保险业空间正在萎缩。

友邦如果未来不能在东南亚市场开辟出新的天地,则或将长期遭受低增长的局面。

4 总结

友邦曾经在2010~2019这将近10年间充分享受了内地保险业发展、香港保险业发展、以及内地访客赴港投保这三大趋势。可以说是吃尽了这一波红利,泼天的财富。而友邦的股价在这10年间也是一路持续上涨,几乎没有成规模的回调。

自友邦从AIG拆分后,2010年在香港上市,考虑派息与除净效应,前复权的股价最低值为8港元,而2021年初最高的股价在100港元。10年25倍。对于金融股而言,算很强大了。

(友邦保险自上市以来股价走势图)

但这一波红利在2019年逐渐坐吃山空,之后三年疫情更是严重伤害了公司的业务与保单结构,2022-2023年的美国加息,对以持有美债资产为主的友邦,更是一场灾难降临。

现在,有人叹度尽波劫,有人问路在何方,毕竟过去十年的三大红利都无法再找回来了。友邦的未来,如果要复刻过去10年的高增长与牛股养成之路,必须寻找一片新的天地。

本文源自智通财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com