2024年1月15日晚间,三只松鼠交出了2023年度业绩预告。公告预计2023年归属于上市公司股东的净利润为2亿元-2.2亿元,同比增长54.97%-70.47%;预计2023年扣非净利润为1亿元-1.1亿元,同比增长146.90%-171.59%。

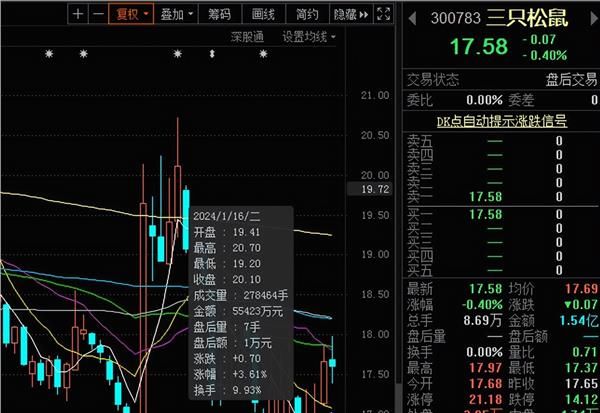

但在二级市场上,消息一出三只松鼠股价仅仅出现了一天的反弹,之后又陷入了下跌趋势中。

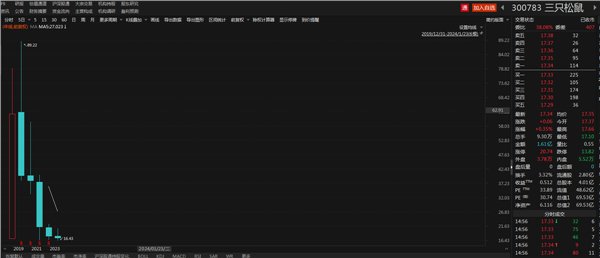

而拉长时间来看,自2019年7月上市后,三只松鼠的股价上涨仅维持不到一年,便迎来了持续三年下跌的颓势。

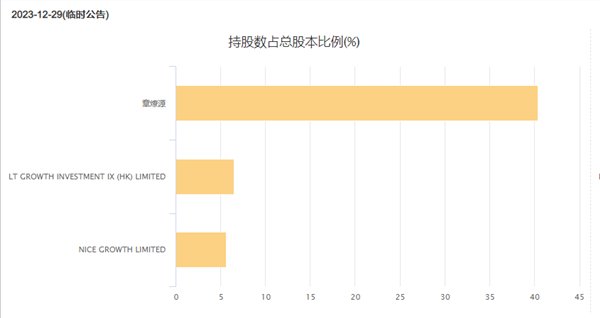

在二级市场遭遇投资者用脚投票的同时,三只松鼠自家股东也在一直套现离场。据统计,自2020年7月13日三只松鼠首发限售股解禁开始,该公司已多次披露减持计划。其中第二大股东NICE GROWTH、第三大股东LT GROWTH等合计减持套现超30亿元。

其中,原始股东NICE GROWTH经过数次减持,目前仅持有2243万股,持股比例也降至5.59%。两大股东的持股比例也从上市初的30%左右一直下降到12%左右。

(数据来源:东方财富choice)

股价持续下跌,股东清仓式减持,曾经头顶坚果第一股的三只松鼠为何失宠于资本市场呢?

产品同质化严重,难建护城河

首先在业务层面,对三只松鼠产品质量和研发问题的质疑从未消解。

于商业世界而言,产品为王、诚意制胜为最基本的法则,然而,虽然常坐休闲零食的头把交椅,但就本质来说三只松鼠依然是一个没有产品护城河的零售企业。

众所周知,三只松鼠的起势四个字就可以概括:电商流量。从无人问津到零食江湖一哥,快,是它的逆袭标签,当然,也成为其最直接的软肋。急功近利的结果就是,三只松鼠根本没有耐心做时间的朋友,潜心研发产品,当然,也没有传统企业常年供应链的积累。

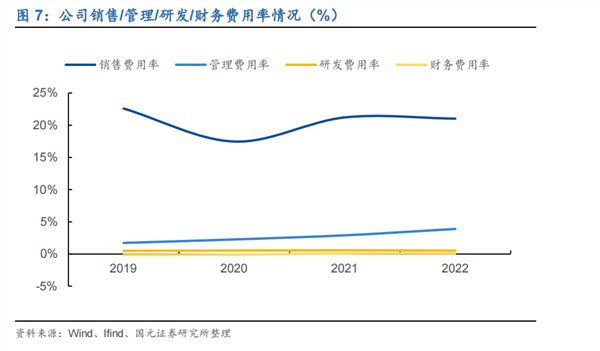

我们从财报数据可以看到,截止2023年前三季度,三只松鼠的研发费用仅有1874万元,销售费用达到8.24亿元,是其研发费用的44倍左右。另外,三只松鼠在创立之初,就摒弃传统食品公司自建工厂的模式,采用“代加工+贴牌”的生产方式。这种模式最直接的结果就是,导致上游产品端质量难以保证,食品安全事故频发。

黑猫投诉上,关于三只松鼠的累计投诉量高达2300多条,不少消费者表示零食出现了严重的质量问题,其中就包括食品变质、有虫卵、吃到异物、脱氧剂破损等。

品控的问题,反应的是三只松鼠外包贴牌模式的种种弊端,代工+贴牌的模式无法对产品质量进行有效的把控,而在这样轻生产重营销的模式下,营销费用占比过重已经严重影响了三只松鼠净利润的增长。

研发费用大砍,转型流于表面

对此三只松鼠其实也在寻找应对之策。2022年4月,三只松鼠宣布全面转型,明确未来十年“聚焦坚果产业,打造多品牌模式,逐步向健康化、数字化、全球化迈进”的战略新方向,强调要打通一、二、三产,特别聚焦渠道和供应链变革。

公开资料显示,供应链方面,三只松鼠建成了每日坚果示范工厂,并与新加坡综合农产品供应链管理加工贸易商翱兰国际合资建厂。渠道方面,到2023年三季度,三只松鼠的全渠道建设包含了综合电商、短视频电商、新分销、社区零食店几种销售途径。

最新的业绩上,三只松鼠的改革仿佛看见了成效。但这增长的背后首先是2022年三只松鼠的净利润暴跌68.61%带来的基数低,其次也有观点认为三只松鼠这份业绩是省出来的。

2023年半年报显示,三只松鼠研发投入从去年同期的2288.94万元降至1262.41万元,同比减少44.85%,前三季度研发费用同比减少34.45%,对此三只松鼠的解释为“主要系研发人员变动、研发策略调整所致”。与此同时,三只松鼠的销售费用也在下降,上半年同比大幅减少47.64%,前三季度减少31.57%,原因是“平台及推广费用减少所致”。

并且所谓的自建工厂在财报上并没有反应,三只松鼠在建工程和固定资产并没与明显的增多。

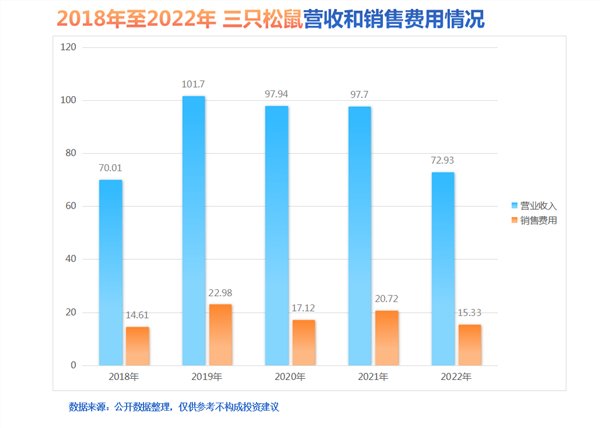

其次,三只松鼠的营收并没有恢复,而对消费品公司来说,营收意味着规模,意味着市占率,营收如果下滑,对公司的品牌建设和成本控制都将产生不利影响。并且公司销售费用率常年在20%左右,公司营收的增长很大程度依赖销售费用的投入。

这表明三只松鼠其实还处于低迷时期,尽管企业净利润同比取得较大增长(过去低基数),但是这是靠砍营销推广及研发支出省出来的,这可以是短期的权宜之计,但对于长期发展是不利的。营销推广投入降低,品牌影响力会进一步下滑,而在研发上的投入缺乏,会进一步削弱其产品的竞争优势。

既高端又性价比,两者自相矛盾

与此同时,对于上述业绩向好的原因,三只松鼠自身归结为公司自2023年起执行的“高端性价比”战略,基本构建“全品类、全渠道”的全新基本盘,主要举措是围绕外部市场环境的变化,积极推进供应链全链路优化,实施品类结构与渠道结构双向调整。

但所谓的高端性价比,其实就是一个矛盾体。高端怎么走性价比、高性价比怎么去走高端?所以如何去匹配整个行业的发展、如何去响应国家高质量的发展,如何去解决自身公司的运营的矛盾,光是提这个高端性价比这个口号没有用,关键的一个问题在于如何去落实规划、落地变现,这才是三只松鼠的整体解决之道。

并且从商业模式来说,三只松鼠的长期净利率只有3%左右,赚的是辛苦钱,公司的毛利率也并不乐观。2023年前三季度,公司实现毛利率为24.74%,同比下降10.19%;2022年全年、2023年上半年公司实现毛利率为26.74%、24.97%,分别同比下降8.99%、10.37%。

在此情形下,又谈何高端?

渠道路径依赖,步调落后风口

此外在渠道方面,三只松鼠因为路径依赖错过了最初的直播电商风口。

自2020年疫情开始,网络货架电商流量达到饱和,短视频和直播电商崛起,新趋势大潮来临,抖音、快手甚至是B站,这些流量平台能提供给商户的流量是非常可观的,人们在消磨时间刷短视频的同时,更愿意观看线上直播带货,根据自己的需求与商家的活动力度购买东西。

其他零食电商快速掉头,一面打通抖音、快手等流量平台的直播渠道,一面创新营销方案,比如与热门游戏联动直播。反观三只松鼠,没有及时抓住变化,依然在过度依赖于淘宝、天猫等电商平台,此时已经错过了电商直播第一波红利,在流量上被盐津铺子等同行甩掉一大截。

根据财报,三只松鼠在传统电商平台的营收继续下滑。2023年上半年,天猫系营收8.44亿元,同比减少29.49%;京东系营收6.59亿元,同比减少41.11%。

(图片来源:三只松鼠半年报)

与此同时线下渠道上,零食行业的线下渠道市场环境也已悄然转变,主打性价比的零食量贩店迅速崛起,三只松鼠最强劲的对手良品铺子更是进行17年来的大规模的降价来迎战。

相较于传统零食品牌线上线下均衡发展,三只松鼠的“硬伤”在于其没有实现线上线下的一体化发展,对于线上渠道依赖较大。

对于线下渠道,三只松鼠曾表示,过去门店规模化、粗放型的发展模式存在问题,因此大量关停了线下门店。2023年半年报显示,三只松鼠关闭了超四成的门店。

(图片来源:三只松鼠半年报)

较为依赖线上渠道的单一化销售为三只松鼠埋下了隐患,导致三只松鼠强势的线上渠道红利正在不断被削弱。并且社区团购、量贩、直播渠道会极大地冲击传统零食销售渠道。社区团购和量贩店在“省”和“便利”上远优于传统商超。“直播渠道”则大大提升了线上购买零食的体验,势必会冲击传统电商的份额。

综上,对于三只松鼠来说,过去的红利是吃不了一辈子的,诸多被时代淘汰的网红品牌就是最好的例子。行业上,休闲零食一方面更新速度快,迭代性强,另一方面即便产生爆款也能很快被复制,在此背景下三只松鼠的护城河很窄,新兴品牌快速成长,,在休闲零食进入更加内卷的竞争节点之下,三只松鼠今年的挑战或许会更大。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com